Tu networking tiene premio: 500€ por cada empresa que nos presentes.

¿Cómo calcular el IRPF en la nómina?

El Impuesto sobre la Renta de las Personas Físicas, más conocido como IRPF, es una de las deducciones de la nómina que se lleva, en la mayoría de los casos, un porcentaje del salario bruto más elevado.

Sin embargo, pocas personas saben realmente cómo se calcula el IRPF y aún menos cómo afecta a la hora de calcular una nómina.

¿Cómo se calcula el IRPF de una nómina? ¿Qué factores afectan al porcentaje de IRPF? En este post explicamos a los empresarios y departamentos de RRHH todo acerca de cómo calcular el IRPF en la nómina.

¿Qué es el IRPF en una nómina?

Antes de nada, recordemos rápidamente qué es el IRPF. La retención de IRPF en nómina es un impuesto personal y directo que se destina a la Agencia Tributaria mediante la retención de una cuantía en el bruto de la nómina del empleado cada mes. Como establece el artículo 1 de la Ley 35/2006:

“El IRPF es un tributo de carácter personal y directo que grava, según los principios de igualdad, generalidad y progresividad, la renta de las personas físicas dependiendo de su naturaleza y circunstancias personales”.

El empleado no tiene que hacer el pago de este impuesto a la Agencia Tributaria, si no que es la empresa la que lo descuenta de su salario bruto y lo paga mediante la presentación de modelos tributarios. Por lo tanto, el empresario tiene la obligación de retener IRPF en la nómina.

Por ejemplo, el Modelo 111, mediante el cual se declaran e ingresan los rendimientos y retenciones del IRPF de manera mensual o trimestral. Otro de los modelos es el Modelo 190, que es un resumen anual de retenciones de IRPF derivadas de las nóminas y de las facturas profesionales.

En definitiva, el IRPF tiene como finalidad gravar la renta del contribuyente, que es la totalidad de sus ganancias brutas anuales, así como las imputaciones de renta establecidas por la ley.

Guía de nóminas

¿Qué hay que saber sobre cómo calcular la retención del IRPF en 2026 de una nómina?

Para hacer el cálculo del IRPF 2026 en la nómina hay que conocer varios aspectos sobre la situación de cada trabajador. Pero, primero es imprescindible saber cómo interpretar una nómina.

Dos personas en la misma empresa, desarrollando el mismo puesto de trabajo y con el mismo salario bruto no tienen porqué tener el mismo salario neto o líquido a percibir ya que el porcentaje de IRPF puede ser diferente.

💡 ¿Sabías qué?

La campaña del IRPF en 2026 empieza el 8 de abril hasta el 30 de junio.

¿Qué es la base de IRPF en la nómina?

Es importante distinguir las bases de cotización de las bases de tributación. No son lo mismo.

Mientras que las bases de cotización se obtienen del salario bruto y sirven de base para realizar los cálculos del importe que debe pagar la empresa y el trabajador a la Seguridad Social, las bases de tributación son las que hacen referencia al impuesto del IRPF.

El ingreso a cuenta del IRPF es la recaudación que la empresa está obligada a practicar sobre las retribuciones del trabajador a la agencia tributaria. Podríamos decir qué es un "adelanto" de las cantidades a abonar en la declaración de la renta.

La empresa tiene la obligación de retener el IRPF en la nómina, por lo que es muy importante entender cómo hacer una nómina, para realizar las retenciones correctas a los trabajadores. De lo contrario, se podrían derivar multas y reclamaciones.

¿Qué elementos forman parte de una nómina?

Es importante seguir una buena estructura en la nómina: encabezado, devengos, deducciones, líquido a percibir y bases de cotización.

Los dos grandes apartados principales son:

Devengos: Los devengos son todos aquellos conceptos salariales que un empleado ha generado en un mes. Los devengos representan las sumas y las deducciones, la resta.

Deducciones: Son las retenciones en nómina, es decir, aquello que se “quita” al trabajador en forma de impuestos o cotizaciones. Aquí es donde se incluye el IRPF en nómina.

En nuestro post sobre estructura de la nómina te explicamos más en profundidad todos estos conceptos que hay que tener en cuenta.

¿Qué factores afectan en el cálculo de IRPF en la nómina?

Los factores que afectan en el cálculo del IRPF son:

Salario bruto anual: Mientras más alto sea, más IRPF se aplicará. Esto se debe a que el IRPF es un impuesto progresivo, lo que quiere decir que va en aumento según crecen los ingresos del trabajador.

Tipo de contrato de trabajo: Por ejemplo, los contratos temporales siempre tienen una retención del IRPF en nómina mínima del 2%, aunque su bruto anual sea el mínimo.

Lugar de residencia: La Comunidad Autónoma donde resida el trabajador no afecta a la base sino que afecta al tipo (%) de retención de IRPF. La base será la misma en todas las comunidades, pero los porcentajes de retención cambiarán porque en ciertas comunidades se aplicará un % inferior a la misma base que en otras. Por ejemplo, hay comunidades en las que por la misma base (mismos ingresos) se retiene una mayor cuantía en concepto de IRPF que en otras.

Grado de discapacidad: El IRPF variará si el trabajador cuenta con algún grado de discapacidad.

Situación familiar del trabajador: No tendrán el mismo IRPF los trabajadores con hijos que sin hijos, o las familias monoparentales y numerosas.

¿Cómo calcular el IRPF en la nómina?

Todo empleado quiere conocer su retención de IRPF en la nómina y todo empresario quiere saber cómo se calcula el IRPF de una nómina. Pero el cálculo no es sencillo, aunque se puede encontrar indicado en la nómina a final de mes.

¿Pero por qué calcular el porcentaje de IRPF en nómina no es una tarea fácil? La respuesta es que hay que estudiar la casuística de cada empleado uno por uno.

Además de los factores expuestos anteriormente, hay que tener en cuenta, mayormente, el bruto (percepciones) anuales de cada empleado, que es lo que determinará si habrá que retener IRPF y el porcentaje, además de factores influyentes como la situación familiar o los gastos deducibles (cotizaciones /aportaciones a la S.S.).

Por ejemplo, el Modelo 145 es el modelo en el que el empleado declara la situación personal y familiar, así como posibles aspectos que puedan suponer deducciones en el % de IRPF a retener. En este modelo no se consulta el tipo de retención sino que en él se declaran los "elementos" a partir de los cuales se determinará la retención para cada caso.

La retención depende, en su mayor parte, del salario bruto total anual percibido, la situación personal de cada empleado, el tipo de contrato y los gastos deducibles.

Los porcentajes los establece la Agencia Tributaria y varían cada año, por lo que Hacienda facilita una calculadora y una tabla comparativa para que puedas comprobar cuál es la retención que se aplicará en tu caso en concreto.

Según el Reglamento del IRPF, se establece que para los contratos inferiores a un año, se aplicará una retención mínima del 2% que podrá ser mayor en función de la retribución total del empleado, situación personal, etc.

🧮 Ejemplo

Lucía de 25 años, soltera y sin hijos, sin ascendientes a cargo y sin ningún grado de discapacidad. Ha aplicado por un puesto a tiempo completo en una consultoría de Marketing. Finalmente ha pasado todos los filtros y se incorporó a la plantilla en Noviembre. Por lo tanto, su retribución es de 17.000€ brutos anuales por 12 pagas.

En este caso, como su salario bruto anual está repartido en 12 pagas, entendemos que las dos pagas extra están prorrateadas y pagadas junto con el salario mensual que recibe mensualmente.

Por lo tanto, Lucía, que tiene un contrato temporal de 6 meses, practicaremos una retención del 2% en su nómina mensual para la tributación del IRPF, teniendo en cuenta su retribución bruta anual.

Sin embargo, es importante mencionar que Lucía podría solicitar una retención más alta si así lo hablase con su empresa. Así pues, la base para calcular la retención del IRPF sería:

Salario base + pagas extra = 1.416,67 €.

Base de IRPF * % de retención = Deducción IRPF.

Tipo de retención = 1.416,67 X 2% = 28,33 €.

¿Quieres un ejemplo más detallado de cómo calcular el IRPF en una nómina? Consulta nuestro post sobre cómo calcular una nómina o descárgate gratis nuestra guía de nóminas. En esta guía encontrarás una explicación amplia de todos los conceptos relativos a la nómina.

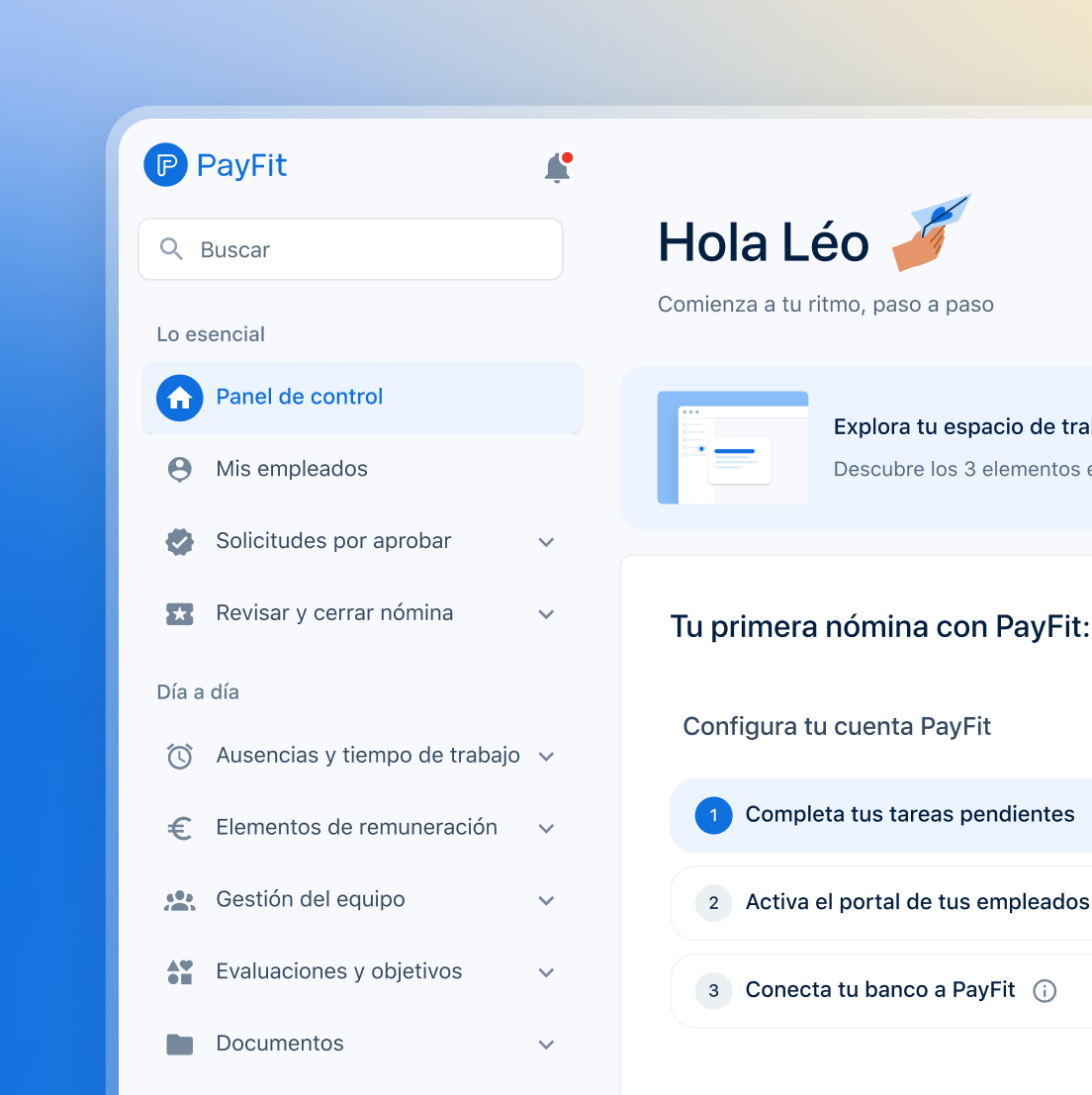

Para terminar, recalcar que en las empresas generalmente son los asesores laborales los encargados de calcular el IRPF de la nómina. Sin embargo, debido a la digitalización cada vez se crean más métodos que automatizan este cálculo, como, por ejemplo, el software PayFit. Estas herramientas permiten que las empresas calculen con precisión el IRPF impuesto renta sobre las nóminas de sus empleados, optimizando así el proceso y reduciendo el margen de error.

1) Genera las nóminas de todos tus empleados

Gestiona y automatiza las nóminas y los trámites con la Seguridad Social

Introduce, modifica y actualiza los datos en cualquier momento antes del cierre de nóminas y envía las nóminas automáticamente a cada empleado por email

Genera el fichero SEPA de forma automática

2) Gestiona los trámites administrativos

Visión mensual de los gastos que asume tu empresa como impuestos, tasas, recaudaciones, etc.

Acceso y visibilidad de todos los documentos en un único espacio: informes personalizados, nóminas, contratos, certificados de baja laboral, etc.

Firma electrónica de documentos: nóminas, contratos, anexos, etc.

3) Te evita preocupaciones legales

Plataforma configurada según el Convenio Colectivo de tu empresa y actualizada a las novedades legales

Asignación de un asesor laboral que te acompaña durante toda tu estancia en PayFit

Gran cantidad de recursos y contenido al que puedes recurrir en cualquier momento

💻 ¿Quieres información más detallada? Consulta nuestras funcionalidades o solicita una demostración gratuita con nuestros expertos laborales para que puedas conocer en profundidad los servicios que ofrece PayFit a tu empresa.

Automatizamos la creación y gestión de las nóminas de tus empleados

Otros artículos según tus gustos

El impuesto sobre las personas físicas se trata de un impuesto anual obligatorio, que se debe regularizar todos los años.

DNI original, certificado de retenciones, certificado de imputación de rentas... son algunos de los documentos necesarios para hacer la declaración de la renta

El impuesto sobre la renta de las personas físicas (IRPF) es uno de los tributos protagonistas en toda nómina.

Las retenciones de Hacienda para el IRPF de 2026 dependen en gran medida de la comunidad autónoma donde nos encontremos. ¡Descubre los tramos para este 2026!

La autoliquidación es un proceso que te posibilita tanto declarar como calcular por tu cuenta los impuestos que estás obligado a abonar al ente fiscal.

Certificado de imputaciones IRPF: por qué es tan importante, dónde solicitarlo, para qué sirve y cómo utilizarlo correctamente en tu declaración