¿En qué consiste una autoliquidación?

En el mundo de los impuestos, la autoliquidación emerge como un proceso clave que coloca al contribuyente en el centro de la responsabilidad fiscal. La autoliquidación, definida como el acto mediante el cual el propio contribuyente calcula y declara los impuestos que debe pagar a la Administración Tributaria, representa un paso fundamental en el cumplimiento de las obligaciones fiscales. Por ende, la autoliquidación va más allá de una simple declaración de impuestos; implica un compromiso activo por parte del contribuyente para determinar y asumir sus obligaciones fiscales de manera precisa y oportuna.

¿Qué es una autoliquidación? ¿Qué diferencia una autoliquidación de una liquidación? ¿Qué pasa si detectamos un error en una autoliquidación ya presentada? Por ello, en el artículo de hoy exploraremos en detalle el proceso de autoliquidación y qué pasa si encontramos errores.

¿Qué es una autoliquidación?

La autoliquidación es el procedimiento que sigue la empresa para pagar un impuesto. En este sentido, se trata del reconocimiento del hecho imponible y la cuantificación de la cantidad a pagar por obligación a la Hacienda pública. En el procedimiento distinguimos: la realización de cálculos, cumplimentación de documentación requerida, presentación del modelo y abono de la cuantía correspondiente al organismo pertinente.

Las autoliquidaciones se clasifican en tres, según el resultado final de la cuantía:

1️⃣ Autoliquidación negativa: Si el resultado es negativo (-) o cero. No se genera pago ni derecho a devolución.

2️⃣ A favor del contribuyente: Si el resultado es positivo, se puede optar por compensar el importe o solicitar la devolución.

3️⃣ A favor de la Hacienda Pública: Podemos realizar el ingreso mediante pago electrónico o cargo en cuenta. También se puede solicitar el aplazamiento del pago o presentar el modelo con reconocimiento de deuda o imposibilidad de pago.

¿Qué información recoge una autoliquidación?

En una autoliquidación se deben proporcionar los siguientes datos:

La identificación del contribuyente, incluyendo su nombre y número de identificación fiscal (NIF).

El ejercicio fiscal al que corresponde la declaración.

El período de tiempo, ya sea mensual o trimestral, según corresponda.

Información económica relevante, como la base imponible del impuesto, la cantidad a pagar y otros detalles específicos según el modelo de autoliquidación.

El resultado final, que puede ser un saldo positivo (a pagar), negativo (a recibir como devolución o compensación).

La modalidad de pago en caso de saldo positivo, que puede incluir opciones como efectivo, domiciliación bancaria, aplazamiento de pago o reconocimiento de deuda.

Para el pago mediante domiciliación bancaria, se requerirá la información de una cuenta bancaria de la que el contribuyente sea titular. En el caso de solicitar un aplazamiento de pago, se deberá especificar la cuenta bancaria y los plazos deseados, así como las fechas de cargo correspondientes. Finalmente, en el caso de la domiciliación bancaria, la Agencia Tributaria procederá a realizar el cargo en la cuenta del contribuyente en la fecha límite de presentación del impuesto.

¿Qué diferencia una liquidación de una autoliquidación?

Se trata del mismo proceso con la singularidad del organismo que realiza el cálculo. Cuando hablamos de liquidación es el propio organismo el que calcula, cumplimenta la información y exige el pago del impuesto. Por contra, cuando hablamos de autoliquidación, es el obligado (contribuyente) quien realiza el cálculo, presenta la documentación y abona el total del impuesto.

Como empresa tienes la obligación de informarte respecto las normas tributarias que afectan a tu empresa. Por está razón, no realizar las autoliquidaciones correspondientes, así como las obligaciones de carácter informativo, puede suponer la imposición de medidas sancionadoras.

De entre las obligaciones fiscales que tiene toda empresa, destacamos el Impuesto sobre la Renta de las Personas Físicas (IRPF). Este es un impuesto directo y de carácter personal que tiene en cuenta las circunstancias personales y familiares del contribuyente. Grava la obtención de las rentas del contribuyente:

Los rendimientos del trabajo.

Los rendimientos del capital.

Los rendimientos de las actividades económicas.

Las ganancias y pérdidas patrimoniales

Las imputaciones de renta que se establezcan por ley.

La presentación de esta autoliquidación se realiza mediante el Modelo Tributario 111; dicho modelo se presenta trimestralmente entre los meses de abril, julio, octubre y enero. No obstante, en los supuestos de Grandes Empresas (aquellas que superan los 6.010.121,04 de euros de facturación anuales) la presentación del modelo es mensual.

¿Qué ocurre si detectamos un error en una autoliquidación ya presentada?

Si una vez presentada la declaración del impuesto, detectamos un error en el importe que repercute en el resultado de dicha declaración, debemos analizar si el error perjudica o beneficia a la empresa respecto de la Administración Tributaria.

Se ha pagado una cantidad inferior a la que corresponde. En este supuesto el beneficiado es la Administración y el trámite que se debe realizar es un declaración complementaria.

Se ha pagado una cantidad superior a la que corresponde. En este supuesto el beneficiado es la empresa y el trámite a realizar es una declaración rectificativa.

Vamos a analizar, en detalle, qué particularidades presenta cada declaración:

1️⃣ DECLARACIÓN COMPLEMENTARIA

Se presentará esta declaración si, por error u omisión en la autoliquidación, el importe a ingresar es mayor al presentado en la autoliquidación.

Normalmente la presentación de esta declaración viene motivada por:

Errores u omisiones en la declaración ya presentada que originen una diferencia respecto el ingreso total, siendo menor al que corresponde.

Situaciones sobrevenidas que suponen la pérdida del derecho a reducciones o exenciones aplicadas a la declaración una vez presentada.

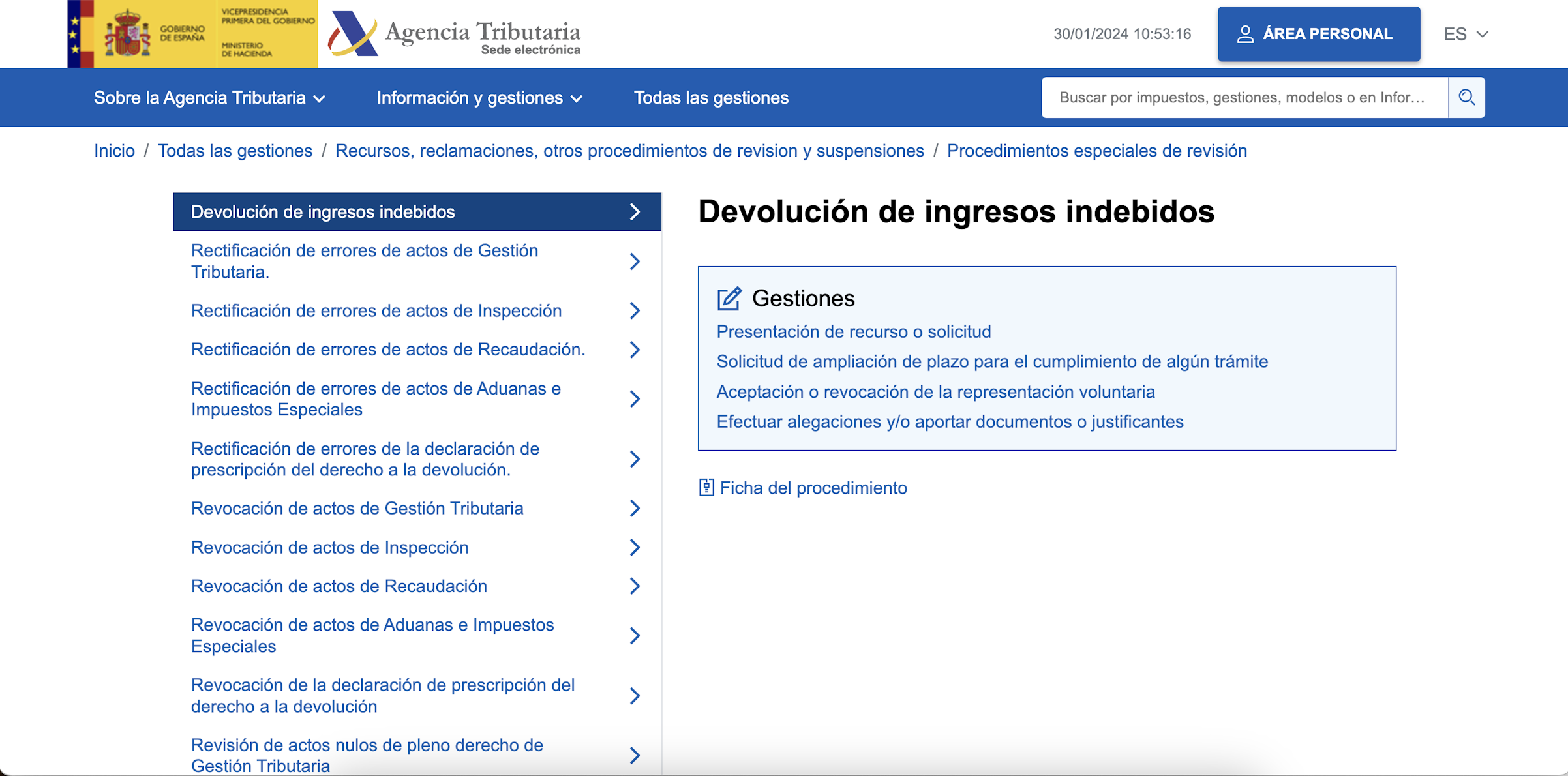

2️⃣ DECLARACIÓN RECTIFICATIVA

Se presentará para modificar una declaraci�ón ya presentada porque resulte una cantidad a devolver superior a la autoliquidada o un importe a ingresar inferior al de la autoliquidación presentada.

Esta declaración se presentará una vez se haya presentado la correspondiente autoliquidación y siempre que la Administración Tributaria no haya practicado ninguna liquidación provisional o definitiva por dicho motivo. El transcurso de 4 año supone la prescripción del derecho a la solicitud de devoluciones de ingresos indebidos.

¿Cómo debemos presentar estas declaraciones?

Los procedimientos de presentación son distintos en función de si se trata de una declaración rectificativa o complementaria. A continuación te detallamos el paso a paso:

¿Cómo presentar una solicitud de rectificación de una autoliquidación de IRPF?

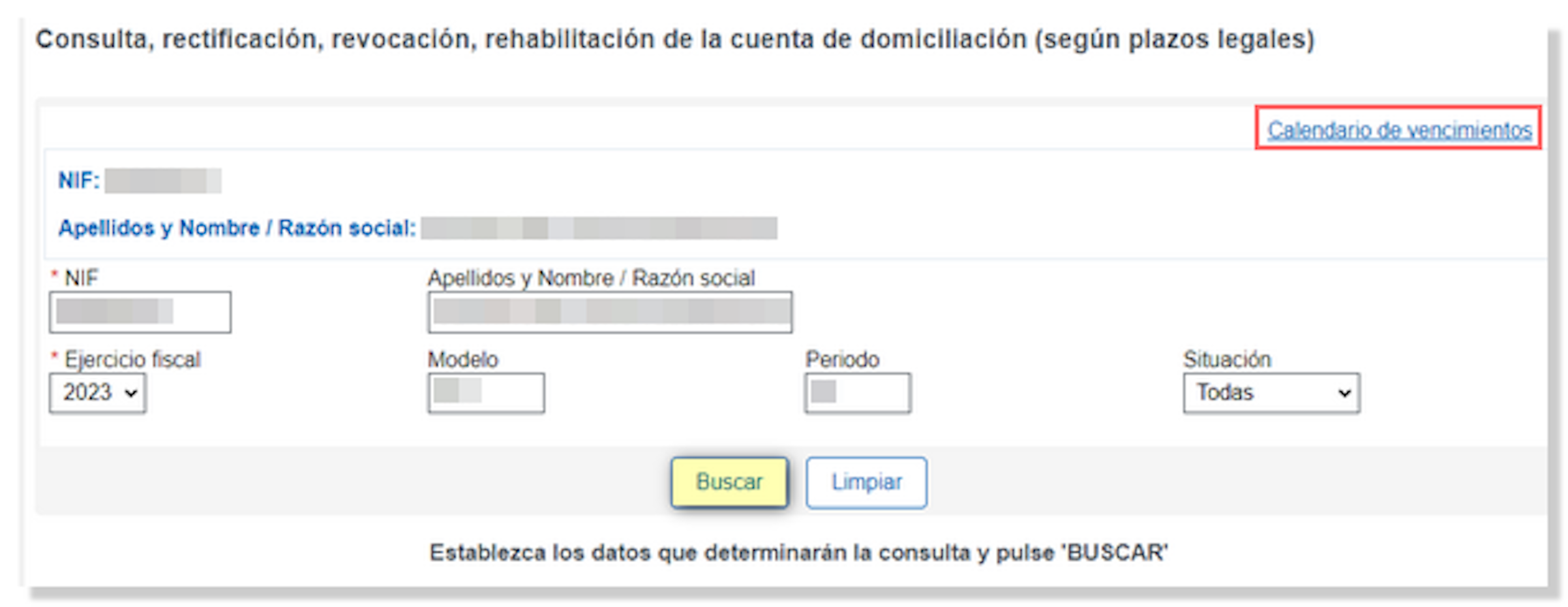

En supuestos en que se deba corregir una autoliquidación tributaria domiciliada por un importe superior al que corresponde, existen dos posibilidades:

1️⃣ Que no haya terminado el plazo de domiciliación.

Se deberá, en primer lugar, anular la orden de domiciliación del modelo presentado con errores.

En esta página, debemos acceder al modelo ya presentado en plazo y anularlo. Posteriormente, habrá que presentarlo nuevamente y comunicar a la Agencia Tributaria lo sucedido.

Debemos identificarnos con el certificado digital del presentador de la autoliquidación y, una vez dentro del resumen de la declaración presentada, anularla. Es importante, además, redactar y presentar a la AEAT un documento explicando lo ocurrido. Este escrito se puede presentar a través de la sede electrónica, seleccionando la opción "Rectificaciones de autoliquidaciones de gestión tributaria".

2️⃣ Que el plazo de domiciliación haya terminado

En este supuesto, se deberá atender la domiciliación incorrecto y solicitar la devolución de ingresos indebidos por la diferencia del importe del modelo correcto y el presentado. Existe la posibilidad de realizar un escrito de rectificación en el que se identifiquen los errores u omisiones que se han cometida en la autoliquidación ya presentada, y se aporten todos los documentos que los justifiquen.

Esta solicitud se presentará de forma telemática en el portal de la AEAT y será la Administración quien inicie los trámites y proceso de rectificación y devolución de cantidades, si estima la solicitud.

¿Cómo presentar una declaración complementaria de una autoliquidación de IRPF?

Este supuesto se produce cuando se domicilia un importe inferior al debido, y se debe presentar una declaración complementaria al importe ya presentado.

En este sentido, se deberá acceder a la presentación del Modelo y cumplimentar de nuevo todos los datos. Se deberá establecer el total de bases y retenciones correcto e indicar en el modelo que se trata de una presentación complementaria, así como el número de justificante de la prestación anterior ya realizada. Además, se deberá rellenar el campo inferior de la declaración el resultado total de la anterior declaración del mismo concepto, ejercicio y período.

De forma automática la Sede Electrónica calculará la diferencia entre el total correcto establecido y el resultado total anteriormente presentado, correspondiente al ingreso pendiente. Una vez revisado el resultado y clicado el botón "formalizar ingreso /devolución", podremos realizar el pago mediante NRC.

Si utilizas PayFit como herramienta de gestión de nóminas y recursos humanos, asegúrate de actualizar cualquier cambio relevante en tus autoliquidaciones a través de la plataforma para mantener tu documentación fiscal al día y en cumplimiento con la normativa vigente.

¿Qué puede hacer PayFit por tu empresa con relación a la gestión de nóminas?

1) Genera las nóminas de todos tus empleados

Gestiona y automatiza las nóminas y los trámites con la Seguridad Social

Introduce, modifica y actualiza los datos en cualquier momento antes del cierre de nóminas y envía las nóminas automáticamente a cada empleado por email

Genera el fichero SEPA de forma automática

2) Gestiona los trámites administrativos

Visión mensual de los gastos que asume tu empresa como impuestos, tasas, recaudaciones, etc.

Acceso y visibilidad de todos los documentos en un único espacio: informes personalizados, nóminas, contratos, certificados de baja laboral, etc.

Firma electrónica de documentos: nóminas, contratos, anexos, etc.

3) Te evita preocupaciones legales

Plataforma configurada según el Convenio Colectivo de tu empresa y actualizada a las novedades legales

Asignación de un asesor laboral que te acompaña durante toda tu estancia en PayFit

Gran cantidad de recursos y contenido al que puedes recurrir en cualquier momento

💻 ¿Quieres información más detallada? Consulta nuestras funcionalidades o solicita una demostración gratuita para conocer en profundidad los servicios de PayFit para tu empresa.