¿El Modelo 190 para qué sirve?

Se acerca el mes de enero y en las asesorías no se habla de otra cosa: es hora de preparar la presentación del modelo 190. Durante esta época del año, los asesores y expertos laborales abandonan los conceptos de nómina para hacer frente a una de las presentaciones más importantes del calendario fiscal.

El modelo 190 representa una obligación fiscal para todas las empresas y autónomos que hayan efectuado pagos o retenciones a terceros durante el año anterior. Por ende, comprender su función es crucial para evitar posibles sanciones derivadas de un incumplimiento. A groso modo, el modelo 190 es un resumen anual de las retenciones de IRPF derivadas de las nóminas de los trabajadores y de las retenciones en las facturas a profesionales.

¿Qué es el modelo 190? ¿Tu empresa debe presentar el modelo 190? ¿Cada cuanto se tiene que presentar? ¿El modelo 190 y sus claves cuáles son? En PayFit, te lo explicamos.

¿Qué es el modelo 190?

Cómo comentábamos anteriormente, el modelo 190 es un resumen anual de retenciones de IRPF derivadas de las nóminas y de las facturas profesionales.

El modelo 190 es, en otras palabras, el resumen anual del modelo 111, que se presenta de forma trimestral o mensual. Por lo tanto su objetivo es principalmente informativo, ya que recoge el resumen de los rendimientos, retenciones e ingresos a cuenta declarados y presentados en los modelos 111 previos.

El modelo 190 recoge las percepciones derivadas de:

Rendimientos del trabajo: De forma coloquial, hablamos aquí de lo que reflejan las nóminas de nuestros empleados por cuenta ajena, ya sea retribución dineraria o salario en especie.

Rendimientos que sean contraprestación de actividades económicas profesionales: Pueden ser actividades agrícolas y ganaderas, forestales y empresariales en régimen de estimación objetiva.

Rendimientos derivados del alquiler de bienes muebles, negocios o minas.

Rendimientos derivados de la cesión de derechos de imagen.

Rendimientos de prestación de asistencia técnica.

Algunas contraprestaciones satisfechas a personas o entidades no residentes.

Premios obtenidos en juegos o concursos.

Rentas exentas de IRPF: siempre que tengan la consideración de rendimientos del trabajo o ciertos rendimientos de actividades económicas.

Pero a parte de como resumen de las percepciones anuales, ¿el modelo 190 para qué sirve? Como el modelo 190 y el IRPF de las nóminas de los empleados están directamente relacionados. Es decir, también sirve como documento orientativo para hacer los cálculos sobre la declaración de la renta de los empleados de la empresa que lo presenta.

Esto se debe a que una vez presentado, la empresa podrá proporcionar a sus empleados el “Certificado de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas”, un resumen de los datos incluidos en el 190 el cual contiene, en otros, las bases y retenciones de IRPF de los rendimientos del trabajo obtenidos en la empresa durante el año.

¿Cómo saber si debes presentar el modelo 190?

Pues bien, quienes tienen la obligación de presentar las declaraciones trimestrales de retenciones mediante el modelo 111 también deben cumplir con la presentación de la declaración correspondiente al modelo 190, ya que ambos están vinculados entre sí.

Las personas en las siguientes situaciones deben comprender qué implica el modelo 190 y cómo completarlo de manera adecuada:

Empresarios o autónomos con empleados en su plantilla que practican retenciones de IRPF en las nóminas.

Empresarios o autónomos que han abonado facturas a profesionales que han aplicado retenciones de IRPF en dichas facturas, particularmente en servicios profesionales.

Individuos o entidades que hayan obtenido ingresos por concepto de premios de concursos, juegos, sorteos, etc.

Empresas o autónomos con ganancias patrimoniales derivadas de la explotación de montes públicos, una circunstancia específica.

Empresas o autónomos que hayan percibido ingresos por la cesión de derechos de imagen.

¿Cuándo se presenta el modelo 190?

El plazo establecido para la presentación del modelo 190 abarca hasta el 31 de enero del año siguiente al que corresponde la declaración.

En otras palabras, si deseas presentar el modelo correspondiente al ejercicio fiscal de 2024, deberás realizarlo durante el primer mes de 2025, específicamente entre los días 1 y 31 de enero. La presentación del modelo 190 a Hacienda se hará de forma telemática.

⚠️ Recuerda que…

La presentación del Modelo 190 fuera de plazo implica sanciones cuya cuantía varía si la presentación se realiza a instancia de un requerimiento de la Agencia Tributaria. Tal y como hemos mencionado anteriormente, es una declaración de información obligatoria, de modo que si no se presenta se comete una infracción sancionada con el pago de una multa administrativa. Se fija un importe de 20€ por cada dato o conjunto de datos que se hubiera debido incluir en la declaración, siendo el mínimo de sanción de 300€ y el máximo de 20.000€.

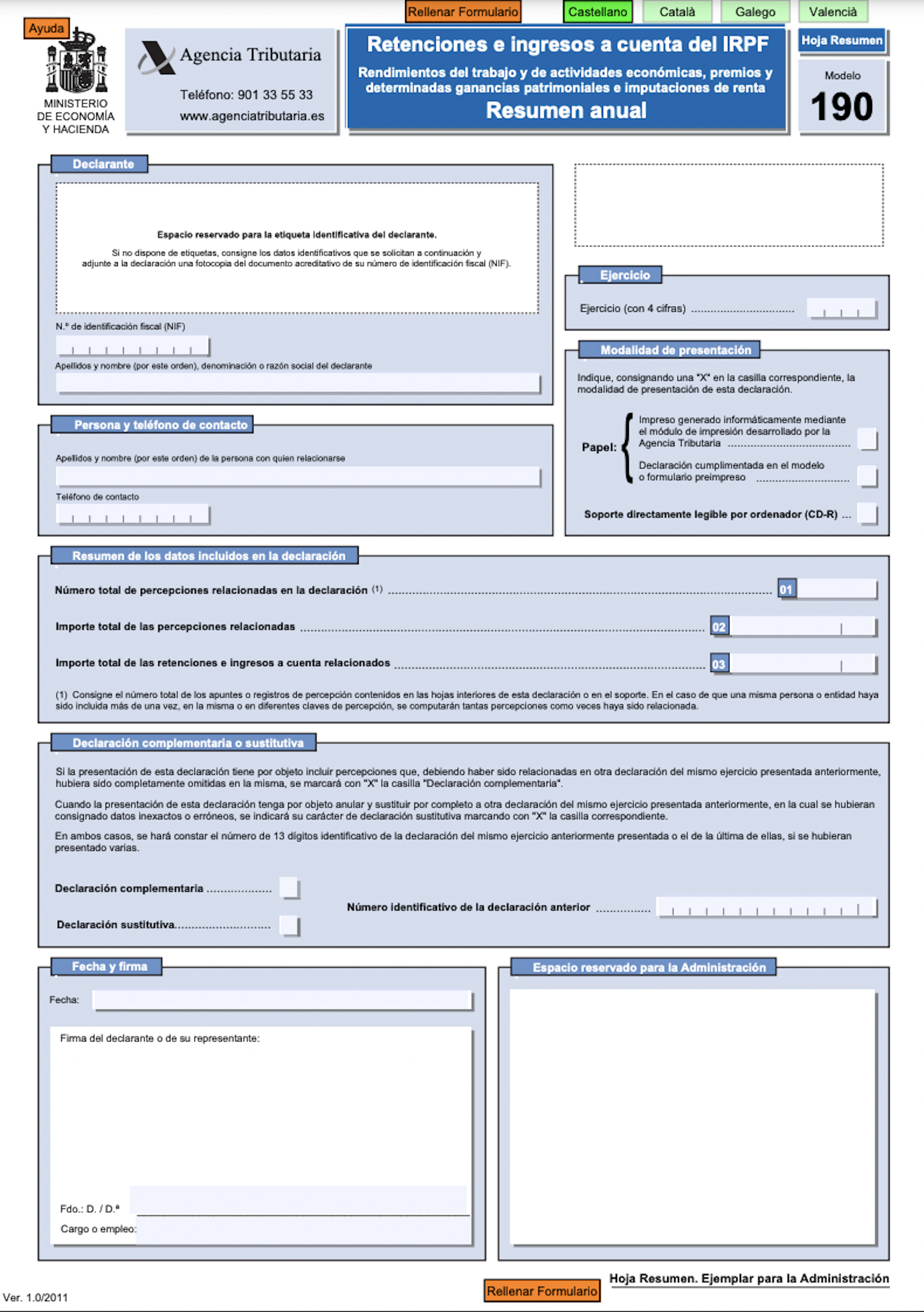

A continuación, te dejamos con un ejemplo del modelo 190 ofrecido por la Agencia Tributaria.

¿Cuáles son los gastos deducibles del modelo 190?

En el contexto del modelo 190, es esencial para las entidades y autónomos entender cuáles son los gastos deducibles que se pueden reportar a la Agencia Tributaria. Los gastos deducibles más destacados incluyen:

Gastos de actividades económicas: Se refiere a los costes incurridos en actividades profesionales agrícolas, ganaderas, forestales y otras bajo régimen de estimación objetiva. Estos gastos son esenciales para el cálculo correcto de los rendimientos netos de la actividad.

Retenciones de IRPF a profesionales: Cualquier cantidad que se retenga del IRPF a profesionales por sus servicios es deducible, ya que representa un gasto directamente relacionado con la actividad económica del pagador.

Gastos por alquiler de inmuebles urbanos: Incluye todos aquellos costos necesarios para obtener, conservar y reparar los ingresos por alquiler, como pueden ser las reparaciones y el mantenimiento del inmueble.

Contribuciones a planes de pensiones: Las aportaciones realizadas a planes de pensiones son deducibles en la declaración del IRPF, lo que permite una reducción en la base imponible y, por tanto, un ahorro fiscal.

Donaciones a entidades benéficas: Las donaciones efectuadas a entidades legalmente reconocidas permiten obtener deducciones en el IRPF o en la declaración de la renta, fomentando así el apoyo a actividades de interés general.

¿Cómo rellenar el modelo 190?

Por lo general, la preparación de la presentación del modelo 190 será un trámite que gestionará la asesoría o gestoría que se haga cargo de los trámites de las nóminas o de los trámites fiscales de tu empresa.

Por ello, para completar el modelo 190 debes recopilar:

Documentación relevante: Esto incluye todas las nóminas de tus trabajadores y las facturas en las que hayas aplicado retención de IRPF a lo largo del año fiscal, tanto en pagos en metálico como en especie.

Identificación del declarante: Debes incluir el nombre, apellidos, NIF y un número de teléfono de contacto, la residencia fiscal del declarante, además del año fiscal al que corresponde la declaración.

Claves y subclaves del modelo 190: Según la AEAT Es fundamental identificar correctamente las claves y subclaves que corresponden a cada tipo de rendimiento o renta.

Resumen de Datos: Casilla 1 (Número total de percepciones relacionadas), casilla 2 (Suma de las percepciones incluidas en la declaración) y casilla 3 (Importe total de las retenciones e ingresos a cuenta).

Relación de Perceptores: Deberás listar a cada perceptor con su NIF, nombre y apellidos, y detallar la clave y subclave correspondiente a cada uno.

⚠️ Recuerda qué…

Si durante un ejercicio fiscal no has tenido perceptores de rentas y te diste de alta como autónomo con perceptores, aún debes presentar el modelo 190.

Dejar en blanco los perceptores: Simplemente presenta el modelo 190 dejando en blanco el apartado de perceptores. Esto informa a la Agencia Tributaria de que no has tenido perceptores durante el año.

Modificar el modelo 036: Si no esperas tener perceptores en el futuro, considera modificar el modelo 036 para reflejar esta situación y evitar la obligación de presentar el modelo 190 en adelante.

En PayFit, nuestros expertos laborales se encargarán de presentar todas las declaraciones por ti de manera ágil y sin errores, ya que son calculadas por nuestro software de gestión de nóminas. Por ello, una vez cumplimentado podrás descargar tu modelo 190 en el momento que desees ya que tendrás acceso a la información en cualquier momento, con la posibilidad de generar gráficos e informes en tiempo real, como por ejemplo, el registro de salarios.

¿Todavía dedicas tiempo a la elaboración del modelo 190? Optimiza tu proceso utilizando PayFit, un software de gestión de nóminas que simplifica esta tarea y te permite enfocarte en aspectos más importantes de tu negocio.

💻 ¿Quieres conocer todas nuestras funcionalidades? ¿Quieres empezar el año fiscal de la mano de PayFit? Solicita una demostración gratuita con uno de nuestros expertos laborales.