Las mejores conexiones también suman: preséntanos una empresa y llévate 500€.

¿Qué nuevo impuesto hay en las nóminas?

Desde la implementación del Mecanismo de Equidad Intergeneracional (MEI) en la reforma laboral de 2023, las nóminas de los trabajadores han incorporado un gravamen destinado a financiar las futuras pensiones. Pero… ¿Qué es el MEI en la nómina?

Este impuesto aumentará gradualmente hasta 2029 y se mantendrá estable hasta 2050. En 2025 comenzó un incremento que afecta a salarios, cargas fiscales de empresas y autónomos. A continuación, analizamos su aplicación, cambios y vigencia.

¿Cómo cambia la nómina en 2026?

El MEI, instaurado en 2023, comienza con un 0,6% y se incrementará anualmente hasta llegar a 1,20% en 2029, manteniéndose estable hasta 2050.

En los empleados con contrato, el coste se reparte entre empresa (mayor parte) y trabajador, mientras que los autónomos lo cubren íntegramente. Para 2026, el MEI será del 0,90%, con 0,75% a cargo de la empresa y 0,15% del trabajador.

¿Quién tiene que pagar el MEI?

El nuevo impuesto nóminas 2026 afecta a todos los trabajadores registrados en la Seguridad Social, ya sean por cuenta ajena o propia:

Empleados del sector público y privado.

Empresas de todos los tamaños, desde PYMES hasta grandes corporaciones.

Trabajadores autónomos o freelancers.

Los autónomos con personal deben asumir también la parte correspondiente del impuesto por sus empleados. Este gravamen se aplica igualmente a los trabajadores asalariados, aunque están exentos quienes no cotizan para la pensión de jubilación:

Trabajadores que solo cotizan por incapacidad temporal o solidaridad.

Trabajadores que solo cotizan por contingencias profesionales.

Participantes en programas de formación.

Estudiantes realizando prácticas académicas.

Esta estructura asegura que todos los trabajadores y empresas contribuyan de manera equitativa al sistema de pensiones, respetando excepciones específicas.

¿Cuál es la vigencia del MEI?

El MEI impuesto tendrá vigencia desde 2023 hasta 2050. Los incrementos se aplicarán hasta 2029 y a partir de 2030 las cuotas permanecerán fijas hasta el final del período.

Paso a paso sobre la nómina mensual

¿Habrá algún nuevo impuesto en 2026?

Sí y no. El Gobierno instauró la cuota de solidaridad, destinada a los salarios más altos, que grava a los trabajadores cuyo sueldo supere la base máxima (61.214,40 euros anuales).

Durante el mandato del exministro José Luis Escrivá se implementó el MEI en la nómina, un recargo que aumenta los ingresos del Fondo de Reserva, conocido como la "hucha de las pensiones".

La cuota de solidaridad tiene un propósito principalmente redistributivo y ayuda a mitigar el impacto financiero del retiro masivo de la generación del 'baby boom', sin afectar directamente a la base reguladora de la pensión.

¿Qué impacto tendrá este impuesto nuevo en la nómina?

El nuevo impuesto, implementado como una cuota de solidaridad, tendrá un impacto directo en las nóminas de aquellos trabajadores con salarios que superen la base máxima de cotización establecida.

Este incremento en la cotización no solo afectará el líquido a percibir, reduciendo el salario neto que reciben los empleados mensualmente, sino que también implicará un aumento en la carga financiera tanto para los empleadores como para los trabajadores. En ese mismo sentido, es importante mencionar que la base de cotización máxima establecida en 5.101,20€ incluye varios porcentajes de retención que se aplican para cubrir contingencias por desempleo, por contingencias comunes, por contingencias profesionales entre otros. Estos porcentajes son fundamentales, ya que determinan la cantidad que tanto el empleador como el trabajador deben aportar mensualmente al sistema de Seguridad Social

En resumen, la introducción del MEI y la cuota de solidaridad en 2025 supuso un paso importante para la redistribución fiscal y el fortalecimiento del sistema de pensiones. Aunque estas medidas implicaron mayores cotizaciones y ajustes tanto para empresas como para trabajadores, resultaron clave para reforzar la sostenibilidad del sistema. En 2026, estos cambios ya se ven plenamente reflejados en las nóminas y en la planificación financiera de empresas y trabajadores, que han tenido que adaptarse a este nuevo marco de cotizaciones y cargas sociales.

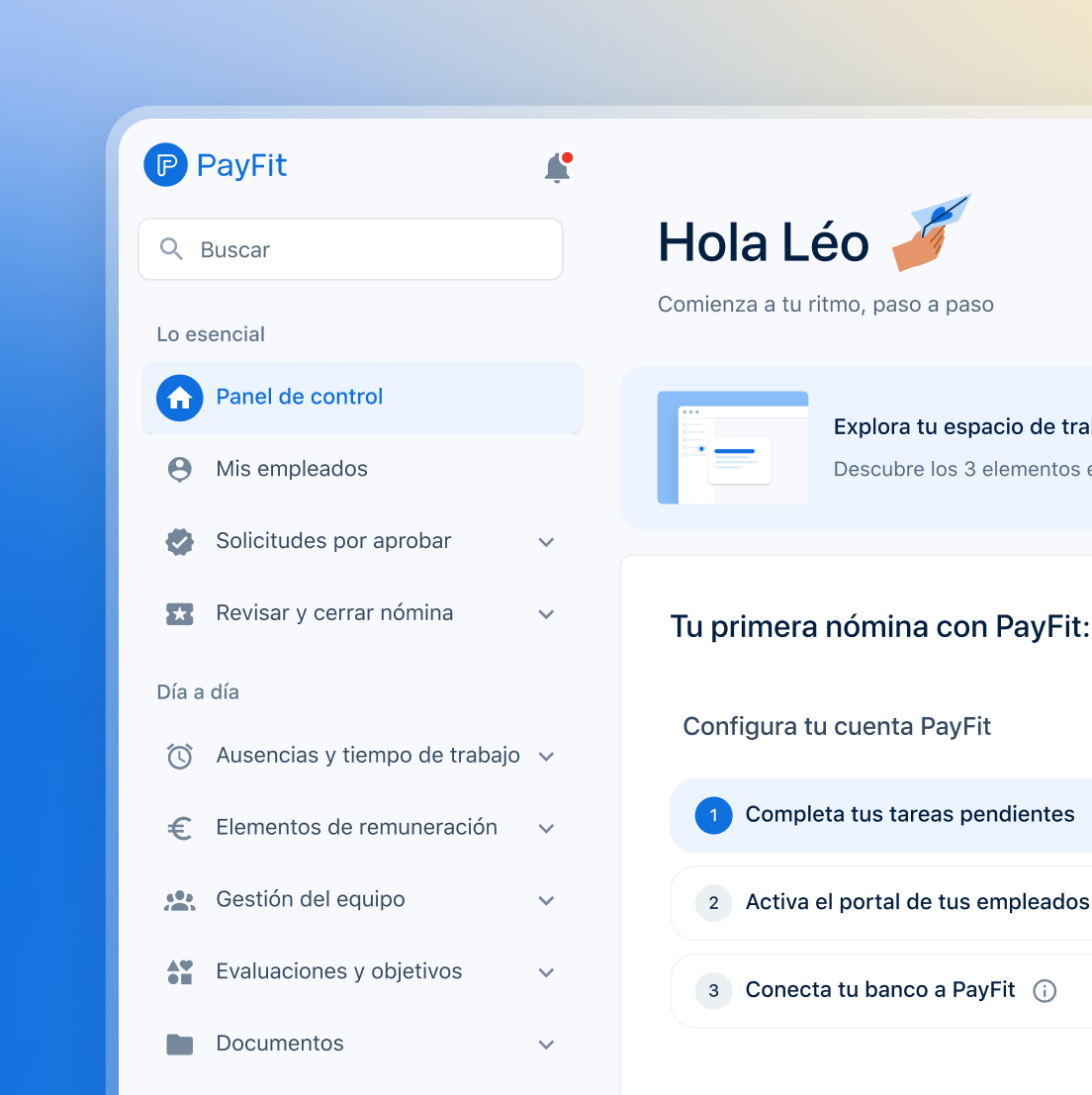

💻 ¿Quieres saber más sobre las funcionalidades de PayFit? Solicita una demostración gratuita con uno de nuestros expertos laborales y… ¡Descubre por qué más de 20.000 empresas forman parte de PayFit!

Preguntas frecuentes sobre el nuevo impuesto en las nóminas

El nuevo impuesto que empezó a aplicarse en las nóminas es la cuota de solidaridad. Se trata de un gravamen adicional que afecta a los trabajadores con salarios por encima de la base máxima de cotización, y solo se aplica a la parte de la retribución que excede ese límite.

En 2025 los principales cambios que afectan a la nómina fueron:

La introducción de la cuota de solidaridad, que supone una cotización adicional sobre los ingresos que superan la base máxima de cotización.

La continuación del Mecanismo de Equidad Intergeneracional (MEI), un recargo progresivo sobre la base de cotización destinado a fortalecer las pensiones y cotizado tanto por empresa como por trabajador.

Estos dos elementos se reflejaron en más deducciones en la nómina de quienes tienen salarios altos.

En 2026 la nómina se verá reducida principalmente por: El incremento del Mecanismo de Equidad Intergeneracional (MEI) al 0,90 % de la base de cotización, de los cuales 0,75 % lo asume la empresa y 0,15 % el trabajador. Esto significa que parte del salario irá a cotizaciones adicionales a la Seguridad Social.

El impacto será mayor cuanto más alta sea la base de cotización, aunque incluso salarios medios sentirán una ligera reducción neta debido a este cambio.

El nuevo recargo en la nómina en 2026 afectará de dos maneras:

MEI más alto: El Mecanismo de Equidad Intergeneracional sube al 0,9 %, lo que implica una mayor deducción de la nómina frente a 2025.

Cuota de solidaridad para sueldos altos: Para quienes superen la base máxima de cotización, la cuota de solidaridad sigue vigente y con tramos progresivos:

1,15 % para exceso hasta un 10 % sobre la base máxima

1,25 % para exceso entre 10 % y 50 %

1,46 % para exceso mayor al 50 %

Esto significa que quienes tengan salarios elevados verán mayores cotizaciones adicionales que se reflejarán como disminuciones en su nómina neta.

Otros artículos según tus gustos

La base de cotización de la nómina se muestra en el pie de las nóminas.

El mecanismo de equidad intergeneracional una cotización social para dar respuesta a problemáticas relacionadas con el envejecimiento de la población.

La definición más extensa del término es el derecho a percibir el pago de una deuda, por un trabajo o servicio determinado. ¡PayFit te lo explica!

Cuando las pagas extras se suman y se dividen proporcionalmente en los 12 meses del año se denomina paga prorrateada. Te explicamos todas sus peculiaridades.

Las bases de cotización son uno de los elementos que encontramos dentro de los conceptos de nómina.

Las deducciones en nómina son los importes que se restan del salario bruto de un empleado antes de que se le pague su salario neto.