Que faut-il savoir sur les cotisations sociales en 2025 ?

Afin de permettre aux salariés de bénéficier d’une protection sociale, une contribution leur est demandée. Il s’agit des cotisations et contributions sociales. Partagées entre le salarié et l’employeur, elles concernent la santé, le chômage, la retraite ou encore la maternité. Pour vous accompagner, découvrez les règles essentielles concernant les cotisations sociales (calcul, déclaration et paiement).

À quoi correspondent les cotisations sociales ?

Cotisation sociale : définition

Comprendre le fonctionnement de la cotisation sociale en 2025 est essentiel pour tout employeur. Par définition, les cotisations sociales correspondent aux sommes versées aux organismes de recouvrement pour permettre au salarié de bénéficier d’une protection sociale à plusieurs niveaux.

Quelle est la fonction des cotisations sociales ?

Les cotisations sociales constituent le socle de notre système de protection sociale en France. Elles permettent de financer un ensemble de prestations essentielles qui accompagnent les Français tout au long de leur vie :

le remboursement des soins médicaux et des médicaments ;

le versement des indemnités journalières en cas d'arrêt maladie ;

le paiement des pensions de retraite ;

l'indemnisation du congé maternité et paternité ;

le versement des allocations familiales ;

la prise en charge des accidents du travail ;

l'accompagnement lors des périodes de chômage.

Concrètement, chaque euro collecté est directement redistribué pour assurer cette protection collective : quand un salarié consulte un médecin, quand un retraité perçoit sa pension, ou encore quand une famille reçoit des allocations, ce sont les cotisations sociales qui permettent ces versements.

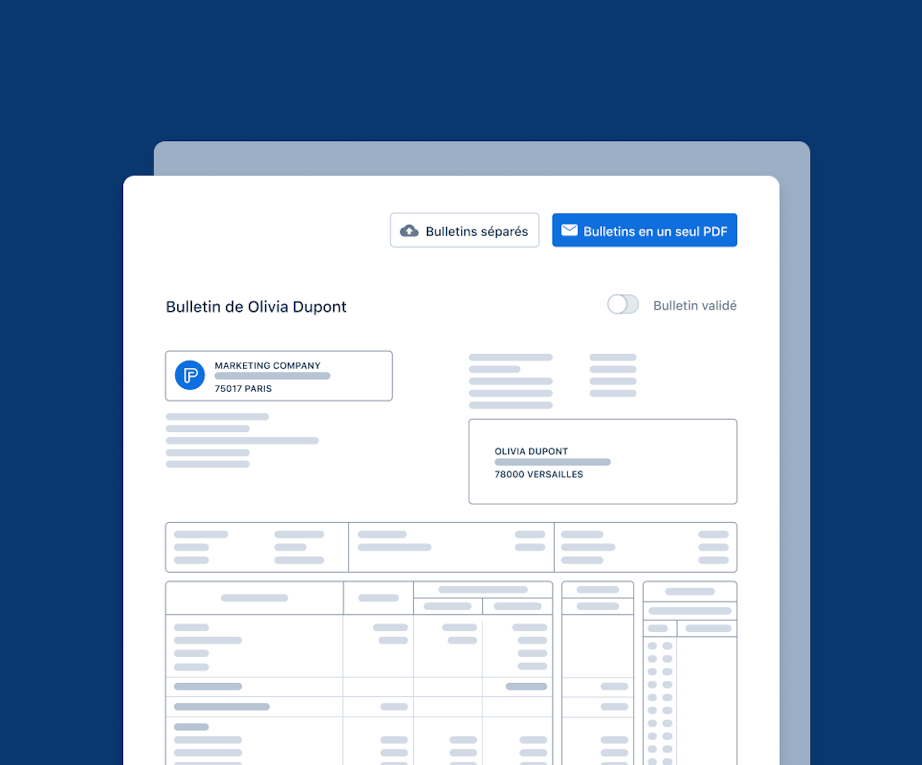

Quelles sont les cotisations sociales sur un bulletin de paie ?

Le montant des cotisations sociales et les taux appliqués apparaissent sur le bulletin de paie.

Il convient de distinguer :

les charges patronales : également appelées cotisations sociales patronales ou cotisations employeur, elles sont supportées par l’employeur ;

les charges salariales : également appelées cotisations sociales salariales, elles sont supportées par le salarié et/ou par l’employeur et elles viennent en diminution du salaire brut.

Tableau de la répartition des charges des cotisations sociales entre employeur et salarié

| À la charge des deux | Cotisations Sécurité sociale : maladie, invalidité, retraite… Contributions d’assurance chômage Cotisations de retraite complémentaire obligatoire Cotisation APEC pour les cadres |

|---|---|

| À la charge du salarié | Contribution sociale généralisée (CSG) Contribution au remboursement de la dette sociale (CRDS) |

| À la charge de l’employeur | Forfait social Versement transport Cotisations d’accidents du travail Cotisations d’allocations familiales Contribution solidarité autonomie (CSA) |

Quelles sont les obligations légales en matière de cotisations sociales ?

💡 Cadre réglementaire 2025

En application des articles L.242-1 et suivants du Code de la Sécurité sociale, l'employeur est légalement tenu de déclarer les cotisations via la DSN selon un calendrier précis :

avant le 5 du mois M+1 pour les entreprises de 50 salariés et plus ;

avant le 15 du mois M+1 pour les entreprises de moins de 50 salariés.

Cotisation sociale et Sécurité sociale : par ailleurs, les modalités de calcul des cotisations sociales doivent se baser sur le plafond 2025 :

PMSS (Plafond Mensuel de la Sécurité sociale) : 3 925 € ;

PASS (Plafond Annuel de la Sécurité sociale) : 47 100 €.

⚠️ Points de vigilance 2025

Les employeurs doivent porter une attention particulière aux obligations suivantes :

1. Obligation de télédéclaration

La transmission des déclarations sociales via la DSN doit impérativement s'effectuer de manière dématérialisée, quelle que soit la taille de l'entreprise. Aucune déclaration papier n'est acceptée.

2. Système de pénalités en cas de retard

En cas de non-respect des délais de déclaration et de paiement, un dispositif de sanctions s'applique automatiquement :

une majoration immédiate de 5% est appliquée sur le montant des cotisations dues ;

cette pénalité est complétée par une majoration supplémentaire de 0,2% calculée par mois de retard (tout mois entamé étant dû).

Comment faire le calcul des cotisations sociales ?

Pour le calcul des charges sociales (charges salariales et patronales), vous devez procéder en deux étapes :

déterminer le montant total des sommes perçues par le salarié ;

appliquer à ce montant les taux correspondants (voir tableau ci-dessous).

Ces deux étapes vous permettent d’obtenir le montant des cotisations sociales et contributions.

Pour trouver le montant total des sommes perçues, vous devrez prendre en compte :

salaire brut : heures au taux normal et heures majorées ;

avantages en nature : tickets-restaurant, logement, véhicule… ;

primes et indemnités ;

prestations sociales complémentaires ;

revenus de remplacement : accident de travail, maternité, arrêt maladie.

A contrario, vous pouvez exclure certaines sommes perçues. Il s’agit notamment des indemnités correspondant à des dommages et intérêts, du remboursement des frais professionnels justifiés ou encore, des allocations de chômage.

Maintenant que vous savez comment calculer les cotisations sociales, passons en revue les taux applicables aux cotisations salariales et aux cotisations patronales.

Quels sont les taux de cotisations sociales en 2025 ?

Les taux sont calculés sur la totalité de la rémunération et varient selon le risque couvert.

| Les risques | À la charge de l’employeur | À la charge du salarié |

|---|---|---|

| Assurance maladie, maternité, invalidité, décès et contribution solidarité autonomie (CSA) | Taux réduit à 7 % (pour les salaires ≤ 2,5 SMIC)Taux plein à 13 % | |

| Cotisation salariale maladie supplémentaire dans les départements du Bas-Rhin, Haut-Rhin et Moselle | 1,30 % | |

| Assurance vieillesse plafonnée | 8,55 % | 6,90 % |

| Assurance vieillesse déplafonnée | 2,02 % | 0,40 % |

| Allocations familiales | Taux réduit à 3,45 % Taux plein à 5,25 % | |

| Contribution au dialogue social | 0,016 % | |

| CSG non déductible | 2,40 %* | |

| CSG déductible | 6,80 %* | |

| CRDS | 0,50 %* | |

| Fnal (- de 50 salariés) | 0,10 % | |

| Fnal (50 salariés et +) | 0,50 % | |

| Versement mobilité (11 salariés et +) | Taux versement mobilité | |

| Contribution assurance chômage | 4,05 %** | |

| Cotisations AGS | 0,25 % | |

| Forfait social | 20 % |

*sur 98,25 % du salaire brut dans la limite de 188 400 € en 2025

**dans la limite de 188 400 € en 2025

💡 Bon à savoir : les taux et plafonds de cotisations sociales sont révisés chaque année. Voici les principaux changements entre 2024 et 2025 :

le PMSS (Plafond Mensuel de la Sécurité sociale) passe de 3 864 € à 3 925 € (+1,6 %) ;

le PASS (Plafond Annuel de la Sécurité sociale) augmente de 46 368 € à 47 100 €.

Combien coûte un salarié pour l’entreprise ?

Pour tenter d’anticiper le coût d’un salarié pour l’entreprise, il est possible de faire une estimation du salaire net. Le montant final dépendra des cotisations au régime général de Sécurité sociale applicables, dont la cotisation d'assurance chômage, mais aussi des possibilités d'exonération des cotisations employeur disponibles.

Exemple – En 2025, un salarié réalise 35 heures hebdomadaires et perçoit le SMIC dans une entreprise ayant un effectif salarial inférieur à 5 :

Coût total (comprenant les cotisations sociales patronales) : 2 308 €

Salaire brut : 1 801,80 €

Salaire net (après prélèvement des cotisations sociales obligatoires) : 1 426,30 €

Le coût réel d’un salarié est ainsi particulièrement élevé en raison des cotisations. Cependant, il existe des dispositifs, comme l’allègement des cotisations de l'employeur, aussi appelé réduction générale des cotisations patronales, visant à le réduire.

Les dispositifs d'allègement peuvent concerner différentes cotisations, y compris les cotisations de retraite dans certains cas spécifiques.

À titre d’exemple, l'aide à l'embauche en alternance permet à votre entreprise (moins de 250 salariés) de recevoir 6 000 € maximum pour la première année du contrat d'apprentissage (pour les contrats conclus à partir du 1er janvier 2025).

⚠️ Attention : l'aide spécifique de 4 000 € pour l'embauche des jeunes de moins de 26 ans n'est plus en vigueur en 2025. Les dispositifs d'aide ont été recentrés sur l'alternance et l'apprentissage.

Comment déclarer et payer les cotisations sociales ?

En tant qu’employeur, vous devez prélever les charges sociales salariales sur le salaire brut et verser au salarié son salaire net.

Par la suite, il est nécessaire de procéder à la déclaration et au paiement des cotisations auprès de l’organisme compétent :

URSSAF : salarié relevant du régime général de la Sécurité sociale ;

MSA : salarié relevant du régime de protection sociale agricole.

La déclaration sociale nominative doit être souscrite :

avant le 15 du mois suivant la période d’emploi rémunérée pour les employeurs de moins de 50 salariés et

avant le 5, pour les entreprises de plus de 50 salariés.

Le paiement doit quant à lui être réalisé par voie dématérialisée. À cet égard, vous pouvez opter pour le prélèvement, le virement, le télépaiement ou la carte bancaire.

Votre entreprise a plusieurs établissements ? Pour simplifier vos démarches, il est possible de déclarer et payer les cotisations sociales au sein du même centre URSSAF grâce au dispositif de versement en lieu unique (VLU).