Comment fonctionne le régime général des cotisations sociales ?

Le régime général de la sécurité sociale concerne les travailleurs salariés du secteur privé, les étudiants ou encore les chômeurs. Il permet d’assurer une couverture de la population notamment en matière de maladie, vieillesse ou encore accidents du travail et risques professionnels.

Cette couverture est possible grâce aux cotisations de la sécurité sociale qui finance la protection sociale des travailleurs.

Comment est financé le régime général de la sécurité sociale ? Comment est-il organisé ? Comment calculer le montant des cotisations du régime général ? PayFit vous répond.

Comment est financé le régime général de sécurité sociale ?

Le régime général est financé à 80 % par les cotisations sociales et contributions assises sur les rémunérations.

Les cotisations sociales sont calculées à partir d’un taux qui est fixé à l’échelon national chaque année. Elles sont prélevées sur le salaire brut et sont à la charge à la fois pour l’employeur et le salarié.

Concernant les contributions, la CSG (contribution sociale généralisée) et CRDS (contribution pour le remboursement de la dette sociale) sont prélevées sur les revenus d’activité, revenu de remplacement et revenu de patrimoine.

Les cotisations et contributions sociales sont collectées par les URSSAF et financent le remboursement des soins m�édicaux, des indemnités en cas de maladie, de congés ou d'accidents du travail mais également le paiement des retraites de base et allocations familiales.

Comment est organisé le régime général de sécurité sociale ?

Le régime général est organisé en plusieurs branches :

branche maladie, maternité, paternité, invalidité et décès ;

branche accidents du travail et maladies professionnelles ;

branche retraite ;

branche prestations familiales ;

branche recouvrement des cotisations sociales.

Dès qu’un employeur embauche un salarié, il doit obligatoirement effectuer une déclaration préalable à l’embauche (DPAE) auprès de l’Union de recouvrement des cotisations de sécurité sociale et d’allocations familiales (URSSAF).

Concernant les retraites complémentaires, le salarié sera affilié à la caisse de retraite complémentaire à laquelle son entreprise adhère.

Comment calculer le montant des cotisations du régime général ?

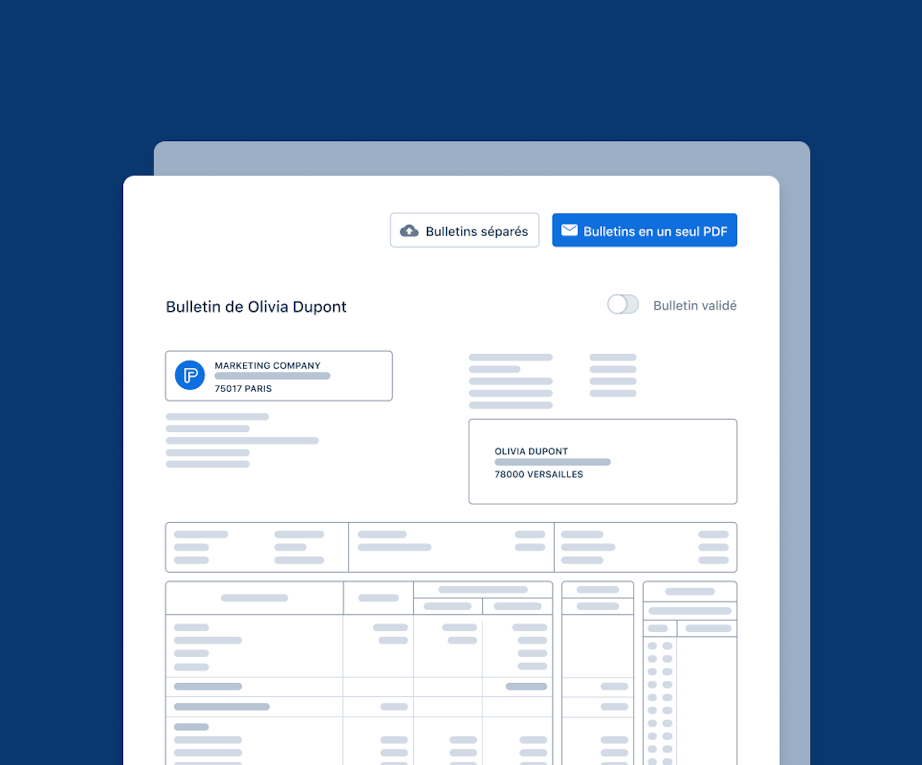

En tant qu’employeur, vous avez comme obligation de déclarer à l’URSSAF toutes les sommes payées pour vos salariés. C’est ce qui servira de base de calcul des cotisations.

Pour obtenir le montant des cotisations de Sécurité sociale pour chaque salarié, il faut multiplier la base de calcul de chaque cotisation avec son taux en vigueur.

La base de la cotisation sera soit la totalité de la rémunération du salarié, soit le plafond de Sécurité sociale.

En effet, chaque année, l’assurance maladie fixe un plafond appelé le plafond annuel de Sécurité sociale (PASS) servant de base pour calculer :

le montant des cotisations vieillesses, y compris les cotisations des régimes complémentaires et supplémentaires de retraite ;

le montant des cotisations volontaires de Sécurité sociale ;

le montant maximal des pensions d’assurance vieillesse, des indemnités journalières de maladie, accident du travail, maternité, paternité ou d’invalidité ;

le montant des seuils d’exonération fiscale et sociale des indemnités de rupture ;

la contribution au fonds national d’aide au logement (FNAL) ;

le plafond déductible des primes d’assurances des contrats de retraite ou de prévoyance.

Le plafond annuel de Sécurité sociale (PASS) est fixé à 47 100 € pour l’année 2025.

Par exemple, pour la cotisation retraite au régime général, les retraités paient des cotisations dans leurs pensions servies par le régime de base et par le régime complémentaire.

Le taux de cotisation retraite au régime général est de :

1,90 % pour l’employeur sur la totalité de la rémunération ;

8,55 % pour l’employeur dans la limite du plafond de la Sécurité sociale.

💡 Bon à savoir : le salarié peut demander à l’URSSAF une attestation de cotisation de Sécurité sociale afin de justifier auprès de l’administration fiscale du paiement des cotisations.