Comment fonctionne la cotisation retraite ?

Chaque mois, l’employeur prélève des cotisations sociales obligatoires sur le salaire : maladie, mutuelle, chômage, retraite, etc. Les cotisations retraites sont calculées sur le salaire brut et se composent d’une part patronale et d’une part salariale.

Ces cotisations permettent de financer le régime obligatoire de retraite : la retraite de base et la retraite complémentaire.

Comment est financée la retraite ? Qu’est-ce que la cotisation de retraite ? Quel est le taux de cotisation de la retraite de base ? PayFit vous éclaire.

Comment fonctionne le système de retraite ?

La retraite se compose de deux niveaux :

la retraite de base de la Sécurité sociale ;

la retraite complémentaire obligatoire.

La retraite du salarié est financée grâce aux cotisations prélevées sur le salaire, on parle plus communément de “cotisations de retraites” ou “cotisation sur retraite”.

En France, la retraite repose sur le principe de répartition et de solidarité entre les générations. La répartition consiste à payer les retraites complémentaires des anciens salariés actuellement à la retraite, grâce aux cotisations acquittées par les salariés et leurs employeurs.

Pour les salariés du secteur privé, la retraite complémentaire obligatoire relève de l’AGIRC-ARRCO :

AGIRC : association pour le régime de retraite complémentaire des salariés ;

ARRCO : association générale des institutions de retraite des cadres.

La retraite AGIRC-ARRCO concerne une grande partie des salariés (industrie, commerce, services, etc.). Des cotisations de retraite complémentaire sont également prélevées sur les rémunérations afin de financer les caisses. Il s’agit d’un régime obligatoire et constitue le deuxième pilier de retraite obligatoire en France.

Tout départ à la retraite nécessite pour le salarié de respecter un préavis de départ à la retraite, dont le point de départ correspond à la date à laquelle le salarié a notifié sa décision de départ à l'employeur. La loi prévoit que la durée de ce préavis correspond à :

1 mois maximum lorsque le salarié a une ancienneté comprise entre 6 mois et 2 ans ;

2 mois maximum lorsque le salarié a une ancienneté de 2 ans et plus.

💡 Bon à savoir : des dispositions conventionnelles peuvent prévoir des durées de préavis plus favorables pour le salarié.

Simulateur de calcul du préavis de départ ou mise à la retraite

Comment sont réparties les cotisations de retraite ?

Les cotisations sociales de retraite des salariés du privé sont composées :

d’une part salariale, qui vient réduire d'autant le salaire perçu par le salarié ;

d’une part patronale, réglée en plus par l'employeur.

Comme la plupart des cotisations retraite, elles se composent des cotisations de base (cotisations Cnav) et des cotisations complémentaires (cotisations Agirc-Arrco).

Elles sont calculées sur des tranches différentes et la plupart ne prennent en compte que certaines fractions de salaire par rapport au Plafond de la Sécurité sociale.

En 2025, le plafond mensuel de la Sécurité sociale (PMSS) représente 3 925 € par mois, ainsi, 8 fois le PMSS équivaut à : 31 400 €.

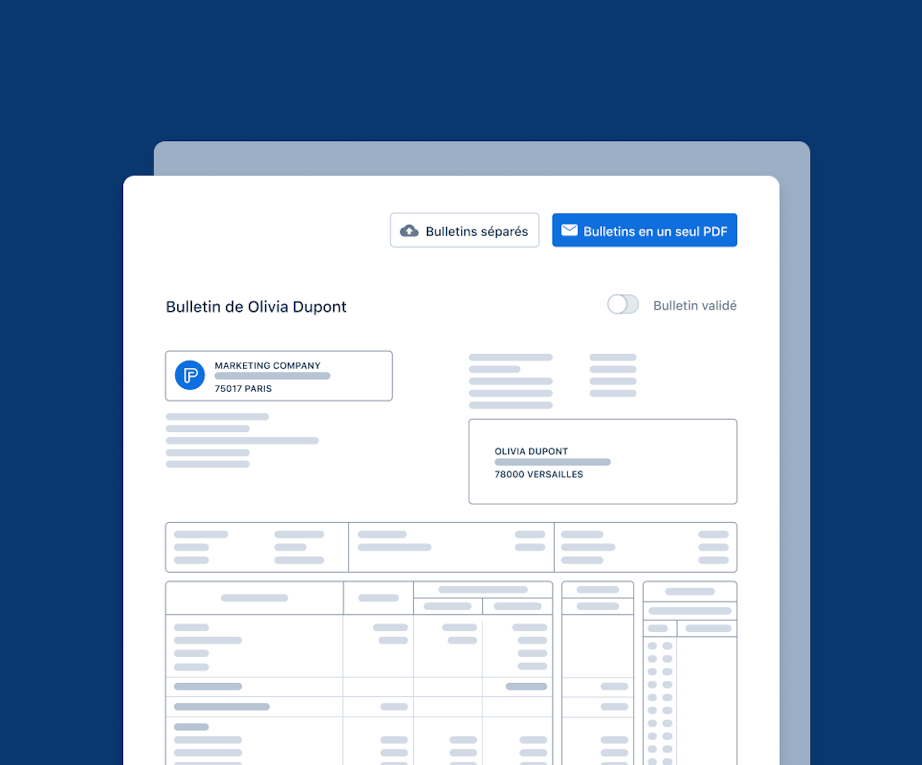

Sur le bulletin de paie simplifié, apparaissent 4 lignes regroupant les différentes cotisations prélevées et réparties ainsi :

la Sécurité sociale plafonnée ;

la Sécurité sociale déplafonnée ;

la complémentaire Tranche 2.

Si le salaire mensuel brut du salarié dépasse 3 925 €, une 5ème cotisation est également ajoutée : la contribution d’équilibre technique (CET).

Une autre contribution annexe, la cotisation CEG, s’ajoute à la CET afin de maintenir l’équilibre du régime de retraite complémentaire.

Quel est le taux des cotisations retraite sur la pension de base ?

Le montant de la cotisation retraite est calculé sur la totalité de la rémunération versée aux salariés. La cotisation est composée de deux parties, l'une plafonnée, l'autre déplafonnée.

Cotisation retraite plafonnée

Le taux de cotisation s’applique uniquement à la part du salaire en dessous du PSS (plafond de la Sécurité sociale). Cette cotisation correspond à la ligne « Sécurité sociale plafonnée » du bulletin de salaire.

Les pourcentages de la cotisation retraite plafonnée en 2025 correspondent aux suivants.

| Part employeur | Part salarié |

|---|---|

| 8,55 % | 6,90 % |

Exemple : pour un salarié percevant 5 500 € brut, le calcul se fait sur la base de 3 925 €(plafond de la Sécurité sociale pour 2025), et non sur les 5 500 €.

Autrement dit, l’employeur devra verser un pourcentage de cotisation retraite à hauteur de 8,55 % du plafond mensuel de la Sécurité sociale égal à 3 925 €, soit : 335,58 €.

Cotisation retraite déplafonnée

On dit qu’une cotisation est “déplafonnée” lorsque l’assiette est calculée sur la totalité des rémunérations.

Cette cotisation correspond à la ligne « Sécurité sociale déplafonnée » du bulletin de salaire.

Les pourcentages de la cotisation retraite déplafonnée 2025 correspondent aux suivants.

| Part employeur | Part salarié |

|---|---|

| 1,90 % | 0,40 % |

Exemple : un salarié perçoit 5 500 € brut par mois. La cotisation se fait sur une base déplafonnée, donc les 5 500 € sont pris en compte pour le calcul des cotisations.

Autrement dit, l’employeur devra verser une cotisation à hauteur de 1,90 % de 5 500 €, soit : 104,5 €.

Quels sont les droits à la retraite des stagiaires et apprentis ?

Cotisations à la retraite d’un stage

Les périodes de stage peuvent donner droit à des trimestres de retraite pour le calcul de la retraite de base d’un stagiaire.

Elles peuvent améliorer la retraite complémentaire en allongeant sa durée d’assurance validée.

En revanche, les stages ne donnent jamais droit à des points de retraite complémentaire.

La validation de trimestres de stage s’effectue :

soit directement en payant des cotisations si votre gratification est suffisamment élevée ;

soit indirectement en versant une cotisation à la CNAV à la fin du stage.

Cotisations à la retraite d’un apprentissage

Les périodes d’apprentissage font l’objet d’un contrat de travail et donnent ainsi droit à une rémunération soumise à des cotisations retraite.

Depuis le 1er janvier 2014, chaque trimestre d’apprentissage compte comme un trimestre pour la retraite. Si la rémunération de l’apprenti n’est pas suffisante, l’Etat se charge de payer les cotisations manquantes.