Comment fonctionne le remboursement des notes de frais de vos salariés ?

Inévitables dans toutes les entreprises, les notes de frais de vos salariés peuvent représenter un véritable casse-tête comptable. Repas, logement, billets de train : dans le cadre de l’exercice de ses missions, un salarié peut en effet être amené à engager des frais professionnels. Pour demander le remboursement de ces frais, les collaborateurs sont tenus de vous transmettre une note de frais.

En tant qu’employeur, vous vous questionnez sur les conditions de validation et la procédure pour rembourser vos salariés ? PayFit vous éclaire.

Qu’est-ce qu’une note de frais ?

La note de frais, par définition, est un document établi par un salarié, pour demander les remboursements des frais professionnels engagés dans l’intérêt de l’entreprise pour laquelle il travaille. Concrètement, ces frais correspondent donc à des dépenses engagées pour les besoins de son activité professionnelle.

💡 Bon à savoir : les notes de frais peuvent être réalisées en version papier ou numérique.

Pour mieux comprendre, voici quelques exemples de frais pouvant être engagés par les collaborateurs :

frais de repas : il s’agit des dépenses pour se restaurer ;

frais de déplacement : billets de train, taxi, titre de transport, etc. ;

frais de logement : nuitée dans un hôtel, réservation d’un logement, etc. ;

frais kilométriques : hypothèse où le salarié est contraint d'utiliser son véhicule personnel à des fins professionnelles ;

frais d’habillage.

Quels éléments mentionner dans une note de frais ?

Pour que vous puissiez traiter une note de frais et rembourser votre salarié, ce dernier doit vous fournir un justificatif de la dépense professionnelle engagée dans l’intérêt de l’entreprise.

Ce justificatif, qu’il soit sous format papier ou numérique, doit contenir :

la date du règlement ;

le montant ;

le motif de l’opération.

💡 Bon à savoir : pour certaines dépenses professionnelles, vous pouvez demander des précisions supplémentaires.

Exemple : pour une note de frais kilométrique, également appelée note de frais de déplacement, vous pouvez demander à votre salarié de renseigner les éléments suivants :

le motif de son déplacement professionnel ;

le lieu du déplacement.

Pour une note de frais de repas, si votre salarié invite un client, vous pouvez lui demander d’indiquer :

le nom du client ;

la fonction du client ;

le nom de l’entreprise dans laquelle travaille ce client.

Quelle est la réglementation des notes de frais ?

En tant qu’employeur, vous devez impérativement veiller à ce que vos salariés justifient que les frais engagés l’ont été pour les besoins de leur activité et dans l’intérêt de l’entreprise.

💡 Bon à savoir : le remboursement des notes de frais de vos collaborateurs ne peut absolument pas être déduit de leur rémunération. De plus, ils ne seront pas imposés sur ce montant.

Pour traiter ces demandes, vous avez deux options : le remboursement au forfait ou au réel. Quelle que soit la solution choisie, les frais professionnels sont déductibles du bénéfice imposable de votre entreprise.

⚠️ Attention : vous devez impérativement mentionner votre choix dans une clause du contrat de travail de vos salariés.

Remboursement au forfait

L'employeur dispose de la possibilité de rembourser les notes de frais de ses salariés sous forme d’allocation fixe, jusqu’à un certain montant. Si ce dernier est supérieur au plafond autorisé, l’excédent reste à la charge du salarié.

💡 Bon à savoir : les montants des plafonds ne sont pas fixés par les entreprises, mais par l’URSSAF. Les frais forfaitaires de vos salariés sont exonérés de cotisations sociales s’ils ne dépassent pas ces seuils.

➡️ Frais de repas

Voici la limite d'exonération dans le cadre des frais de bouche en 2025.

| Nature de l’indemnité | Limite d’exonération |

|---|---|

| Salarié contraint de prendre une restauration sur son lieu de travail effectif en raison de conditions particulières d’organisation ou d’horaires de travail | 7,40 € |

| Salarié contraint de prendre son repas au restaurant | 21,10 € |

| Salarié contraint de prendre son repas au restaurant | 10,30 € |

Exemple : un salarié a été contraint de se restaurer sur son lieu de travail durant le mois de février. L’employeur procède au remboursement dans la limite des allocations forfaitaires et pour 10 déjeuners.

La valeur maximale du remboursement sera donc de : 10 x 7,40 € = 74,00 €.

➡️ Frais de mobilité professionnelle

Voici la limite d'exonération dans le cadre des frais de mobilité professionnelle en 2025.

| Nature de l’indemnité | Limite du forfait |

|---|---|

| Indemnité journalière destinée à compenser les dépenses d’hébergement provisoire et les frais supplémentaires de nourriture dans l’attente d’un logement définitif pour une durée maximale de 9 mois | 82,50 € |

| Indemnité destinée à compenser les dépenses inhérentes à l’installation dans le nouveau logement | 1 644 € |

Remboursement au réel

Si vous choisissez la solution au réel, vous réglez les notes de frais au centime près des sommes engagées dans l’intérêt de l’entreprise.

Exemple : un de vos salariés a déboursé 40,38 € pour se rendre à Lille pour rencontrer un client. Une fois la demande établie, vous lui remboursez 40,38 €.

💡 Bon à savoir : les frais réels engagés sont exonérés de cotisations sociales.

Comment réaliser le remboursement des notes de frais ?

Quelle est la procédure de remboursement d’une note de frais ?

Toutes les dépenses engagées ne sont pas obligatoirement remboursées. Pour bénéficier du remboursement des frais engagés, la dépense doit :

avoir un caractère professionnel, être engagée dans l'intérêt de l’entreprise et justifiée par les besoins de l'activité

être proportionnée et raisonnable ;

être justifiée, et appuyée par une facture ou un justificatif de paiement.

💡 Bon à savoir : dans le cadre de la gestion des notes de frais de l’entreprise, vous pouvez définir des critères spécifiques de remboursement. Il est également possible de fixer des plafonds maximums de prise en charge des frais professionnels.

En pratique, la demande de remboursement des frais est formalisée grâce à la note de frais. Après avoir reçu cette dernière, c’est à vous de déterminer si les dépenses répondent aux critères de remboursement. Dans le cas où elles ne répondent pas aux critères fixés, vous pouvez refuser le remboursement de la note de frais.

Dans quel cas peut-on refuser le remboursement d’une note de frais ?

Si vous détectez une incohérence, vous pouvez vous demander s’il s’agit d’une erreur de note de frais ou d’une fraude de la part de votre salarié. Vous pouvez alors refuser son remboursement au motif qu’elle n’est pas justifiée ou qu’elle dépasse le plafond des frais autorisés.

Comment faire une note de frais ?

Pour faire une note de frais sans erreurs, il convient de suivre une procédure comptable.

Étape 1 : Vérifier le contenu de la note de frais

Si le contenu de la note de frais n’est pas prévu par la loi, vous devez toutefois veiller à ce qu’il respecte les éléments mentionnés ci-dessus :

identité du salarié ayant engagé la dépense ;

date ;

nature ou catégorie des frais (repas, déplacement, etc.) ;

lieu ;

moyens de règlement utilisés ;

montant (HT, TTC) ;

montant de la TVA.

💡 Bon à savoir : en fonction des dépenses engagées, le contenu de la note de frais peut être différent.

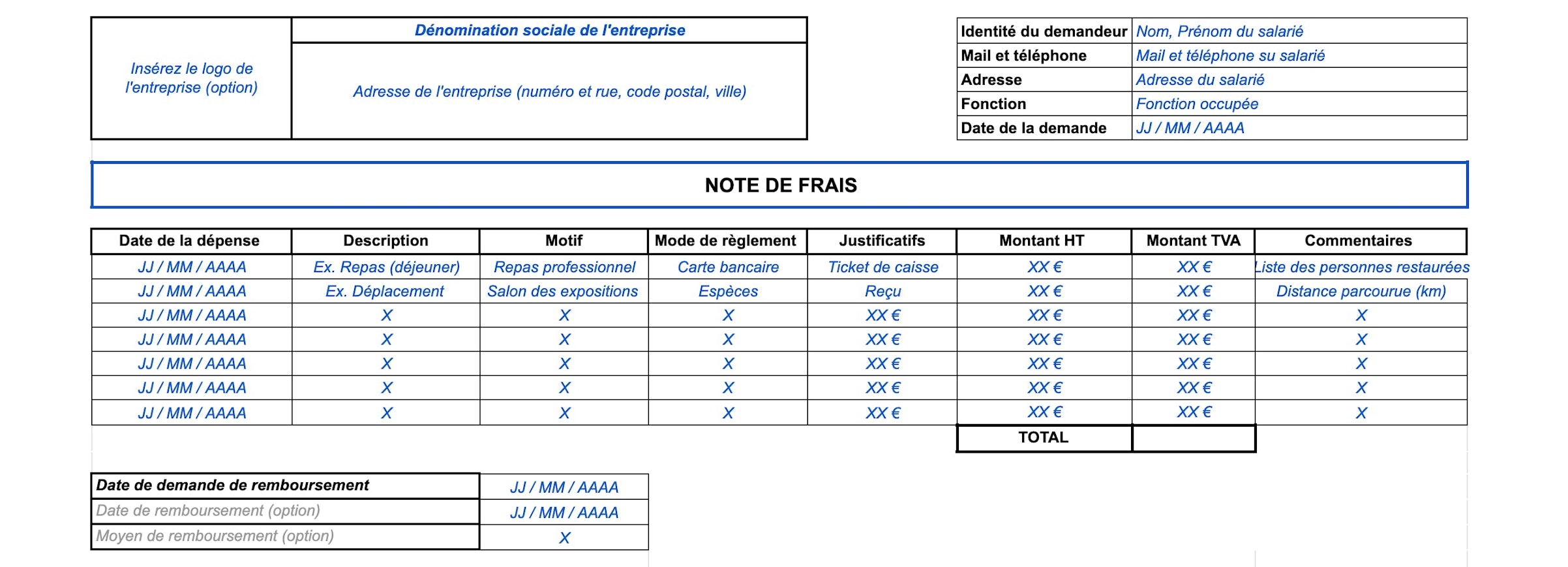

Étape 2 : Remplir la note de frais

Selon les spécificités de l’entreprise, la demande de remboursement peut prendre la forme d’un formulaire ou d’un tableau. Pour vous aider, vous pouvez transmettre notre modèle de note de frais sous Excel à vos salariés. Profitez-en, notre modèle de note de frais est gratuit !

💡 Bon à savoir : qu’il s’agisse d’une note de frais de déplacement ou d'une note de frais de restaurant, notre modèle peut être adapté à vos besoins. Vous pouvez également l’utiliser pour une note de frais kilométrique.

Comment gérer les notes de frais des salariés ?

Gérer les notes de frais de l’ensemble des salariés peut s’avérer compliqué et fastidieux. Au-delà de traiter les demandes (acceptation ou refus de la demande, remboursement des dépenses, comptabilisation, etc.), l'employeur doit également définir la politique de traitement des frais professionnels de son entreprise. Il est par ailleurs tenu de s’assurer que leur gestion est conforme aux impératifs fiscaux et comptables.

Fort heureusement, de nombreux outils spécialisés dans l’accompagnement de la gestion comptable (logiciels, application de notes de frais, etc.) ont vu le jour. Selon le logiciel de notes de frais choisi, les fonctionnalités peuvent varier, certains permettent, par exemple, d’automatiser le remboursement et la comptabilisation.

Gagnez un temps précieux et assurez-vous d’être parfaitement en règle en cas de contrôle avec PayFit, un logiciel de gestion de la paie et RH comportant un module spécifique pour les notes de frais.

Comment notre logiciel de paie fonctionne-t-il ? Les collaborateurs ajoutent leurs notes de frais depuis leur espace personnel. Une fois validées par leur manager, elles sont automatiquement ajoutées au bulletin de paie du mois en cours.

Attention : des règles spécifiques s’appliquent à la gestion des notes de frais d’une association.

💡 Bon à savoir : parce qu’aucun délai de remboursement d'une note de frais n’est prévu par la loi, c’est aux entreprises qu’incombe le rôle de fixer un délai dans leur politique interne. En pratique, le délai de 30 jours est souvent choisi.

Comment faire en cas de perte du justificatif de note de frais par le salarié ?

En tant qu’employeur, vous devez impérativement veiller à justifier l’ensemble des notes de frais engagées par vos équipes. En cas de redressement fiscal ou de simple contrôle, vous devez en effet présenter tous les justificatifs des dépenses professionnelles.

Dans ce sens, le justificatif de paiement est en principe nécessaire pour procéder au remboursement. Toutefois, si votre collaborateur perd son justificatif, il existe des solutions :

demander un duplicata du justificatif au commerçant ;

présenter un relevé de compte bancaire, accompagné d’une annexe pour préciser la nature de la dépense.

Enfin, uniquement en dernier recours, vous pouvez demander à votre salarié de rédiger une déclaration sur l’honneur si la dépense est très peu élevée. Cette attestation sur l’honneur de note de frais doit comporter plusieurs éléments :

l’identité du collaborateur ;

ses coordonnées ;

le motif de la dépense ;

la mention "j’ai connaissance des sanctions pénales encourues par l’auteur d’une fausse attestation".

Les notes de frais ont une incidence importante sur la comptabilité des entreprises. Parce qu’elles sont déductibles du bénéfice imposable de votre entreprise, elles représentent un outil fiscal de taille pour réduire votre base imposable et limiter l’impôt sur les sociétés.

⚠️ Attention : chaque dépense doit être justifiée par un document valide, comme une facture comportant les différentes mentions légales (montants HT, TTC, TVA, date, lieu, moyens de paiement et identité du payeur), et respecter les plafonds établis.

Pour faciliter votre gestion comptable, vous pouvez vous appuyer sur différentes solutions et logiciels comme PayFit, qui automatisent la saisie, le traitement et la dématérialisation des notes de frais.

Pour les collaborateurs, le processus est facilité : ils procèdent à la saisie de leur demande depuis leur espace personnel. De votre côté, vous disposerez d’un outil pour centraliser les justificatifs, gérer les indemnités kilométriques, les frais d’hébergement, de transport ou de restauration. L’intégration avec la comptabilité facilite également le suivi des dépenses et la récupération de la TVA.

Une facture est un document émis par un fournisseur à destination d’une entreprise, servant de base à une opération commerciale, avec une TVA clairement indiquée. En revanche, une note de frais est un processus interne par lequel un collaborateur est remboursé des dépenses engagées pour le compte de l’entreprise.

Bien qu’elles puissent toutes deux inclure des justificatifs similaires (restaurant, hébergement, déplacement), leur finalité diffère : les factures concernent une transaction externe, les notes de frais une régularisation interne. Leur traitement, leurs règles de gestion et leur rôle en comptabilité ne sont donc pas les mêmes.