Comment fonctionne le prélèvement à la source en entreprise ?

Il y a quelques années, la France décidait de modifier le système de prélèvement de l’impôt sur le revenu : celui-ci est maintenant prélevé directement sur le salaire des salariés de façon mensuelle, c’est le prélèvement à la source. Initialement prévu pour le 1er janvier 2018, il est finalement entré en vigueur le 1er janvier 2019.

Les revenus exceptionnels seront eux, toutefois, imposés en « décalé ». L'impôt est collecté par les employeurs ou les caisses de retraite pour les salariés et les retraités.

Les travailleurs indépendants, ou toute personne bénéficiant de revenus fonciers, doivent s'acquitter d'un impôt sur le revenu correspondant par le biais d'acomptes qui sont prélevés directement par l'administration fiscale.

Pourquoi mettre en place le prélèvement à la source ?

L'objectif numéro 1 de la mise en place du prélèvement à la source est de permettre une meilleure adaptation de l’impôt à la vie des individus.

Lors de la survenance d’événements impactant les ressources financières d’un individu, l’impôt sera adapté puisqu’il sera basé sur les revenus récents dans le temps, ce qui facilitera la vie du contribuable.

Le prélèvement sera automatiquement échelonné sur 12 mois et non plus en 3 fois par an (système du tiers) ou tous les mois sur 10 mois (système de mensualisation).

Comment le prélèvement a-t-il été mis en place ?

L’acteur privilégié des contribuables sera l'administration fiscale, responsable de la collecte de l’impôt sur le revenu et est garante de la protection des informations de chaque citoyen.

Afin de mettre en place ce prélèvement, des données concernant les revenus des individus sont ajoutées à la DSN mensuelle et après la réalisation du calcul du taux de prélèvement à la source par l’administration fiscale, cette dernière transmet ce taux aux gestionnaires de paie chaque mois, via l’accusé de réception de la DSN.

Une nouvelle ligne a fait son apparition sur le bulletin de paie du salarié, celle-ci comporte un taux qui est appliqué et déduit du net imposable mensuel par l'employeur. L’administration fiscale prélève ensuite le montant total des impôts mensuels des salariés directement auprès des entreprises via un mandat de prélèvement.

Si le contribuable souhaite réaliser une modulation des taux de prélèvement, c’est à l’administration fiscale qu’il devra s’adresser.

Les missions de l’employeur peuvent donc être résumées en trois points majeurs - nous y reviendrons plus en détail plus loin dans cet article :

recueillir le taux de prélèvement à la source de la part du fisc. En cas de réclamation concernant ce taux, le salarié doit se tourner vers l'administration fiscale ;

retenir la somme calculée sur la base du taux de prélèvement à la source sur le salaire net (imposable) versé chaque mois ;

reverser le mois suivant à l'administration fiscale les prélèvements du mois précédent.

Concernant les crédits d’impôt, c’est-à-dire la somme à soustraite du montant d’un impôt, ils ne sont pas pris en compte dans le calcul du taux de prélèvement mensuel.

Si votre situation change durant le cours de l'année (évolution de vos revenus ou de votre situation familiale), il vous sera possible de moduler le taux de prélèvement directement en ligne via le site impots.gouv.fr

Ces changements provoquant une évolution de vos revenus ou de votre situation familiale peuvent être les suivants : mariage, PACS, naissance, adoption, décès, divorce, rupture du PACS, etc.

Ces évolutions doivent être notifiées à l'administration fiscale pour avoir la possibilité de moduler votre taux. Les taux modifiés seront alors transmis à l'employeur dans un délai de 3 mois après le moment où l'administration fiscale a pris connaissance du changement.

En cas d’erreur de la part des entreprises au moment du calcul du prélèvement ou du reversement du prélèvement à l’administration fiscale, c’est elles qui seront directement responsables.

Dans cette situation, les services fiscaux utilisent les prérogatives classiques à leur encontre (pénalités ou majoration par exemple). C’est ce qui est actuellement en vigueur concernant les cotisations sociales salariales.

Qui est concerné par le prélèvement à la source ?

Salariés, retraités, chômeurs, tout le monde est concerné.

En effet, le prélèvement concerne les salaires mais également les allocations chômage, les pensions de retraite et les indemnités journalières de maladie. Dans le cas des pensions de retraite par exemple, ce sera la caisse de retraite qui effectuera le prélèvement à la source, et non un employeur, car il n'y en a pas.

Il existe cependant certains cas spécifiques.

Par exemple, dans le cas de figure d’un premier emploi ou de la réalisation d’une mission ponctuelle de type intérim, si l’administration fiscale n’a pas transmis le taux de prélèvement à l’employeur, on appliquera alors au salaire le taux non personnalisé qui est un taux d’imposition par défaut, calculé uniquement à partir du salaire perçu par le contribuable, sans prendre en compte sa situation familiale.

Une grille de taux par défaut a été établie afin de déterminer une base mensuelle de prélèvement. Ce taux de prélèvement par défaut est déterminé en fonction du revenu mensuel net.

Tableau des taux de prélèvement à la source de l'impôt sur le revenu au 1er mai 2025

| Revenu mensuel net | Taux |

|---|---|

| Jusqu'à 1 620 € | 0 % |

| 1 620 € à 1 683 € | 0.5 % |

| 1 683 € à 1 791 € | 1,3 % |

| 1 791 € à 1 911 € | 2,1 % |

| 1 911 € à 2 042 € | 2,9 % |

| 2 042 € à 2 151 € | 3,5 % |

| 2 151 € à 2 294 € | 4,1 % |

| 2 294 € à 2 714 € | 5,3 % |

| 2 714 € à 3 107 € | 7,5 % |

| 3 107 € à 3 539 € | 9,9 % |

| 3 539 € à 3 983 € | 11,9 % |

| 3 983 € à 4 648 € | 13,8 % |

| 4 648 € à 5 574 € | 15,8 % |

| 5 574 € à 6 974 € | 17,9 % |

| 6 974 € à 8 711 € | 20 % |

| 8 711 € à 12 091 € | 24 % |

| 12 091 € à 16 376 € | 28 % |

| 16 376 € à 25 706 € | 33 % |

| 25 706 € à 55 062 € | 38 % |

| Supérieur à 55 062 € | 43 % |

Quel est le calendrier du prélèvement à la source ?

Déclaration des revenus :

📆 10 avril 2025 : ouverture du service en ligne de déclaration, sur le site impots.gouv.fr.

📆 20 mai 2025 : date limite de dépôt de la déclaration de revenus, sous format papier.

📆 22 mai 2025 : date limite de déclaration d'impôt en zone 1 (départements 01 à 19 et résidents étrangers).

📆 28 mai 2025 : date limite de déclaration d'impôt en ligne en zone 2 (départements 20 à 54).

📆 5 juin 2025 : date limite de déclaration d'impôt en ligne en zone 3 (départements 55 à 95 et départements outre-mer 974 à 976).

📆 Juillet 2025 : réception de l'avis d'impôt 2025 d'après la déclaration sur les revenus 2024.

Quelles sont les obligations de l'employeur ?

Étape 1 : Recueillir le taux de prélèvement à la source

Depuis l'été 2017, l'utilisation de la DSN (déclaration sociale nominative) est obligatoire pour les entreprises et permet de simplifier et automatiser les déclarations sociales. Elle remplace l'ensemble des déclarations périodiques et plusieurs formalités administratives qui étaient auparavant envoyées à différents acteurs.

Aujourd'hui, une seule déclaration suffit pour s'adresser à l'URSSAF, à Pôle emploi, ou encore à la CPAM.

C'est la DSN qui a été choisie par l'administration fiscale pour récolter les informations nécessaires à la mise en place du prélèvement à la source au sein des entreprises.

Grâce à la DSN, le fisc peut avoir toutes les informations liées aux employés présents dans l'entreprise. Chaque employé est représenté à ses yeux par un numéro fiscal, indispensable pour connaître le taux de prélèvement à la source à appliquer.

L'administration fiscale prendra également connaissance du salaire brut et net des contribuables grâce à la DSN.

Lorsque toutes ces informations sont récoltées, la communication du taux de prélèvement à appliquer à chaque employé se fait via le compte rendu métier (CRM) qui est le flux retour de la DSN envoyé en cours de mois suivant.

Le CRM est envoyé dans les 5 jours suivants l'envoi de la DSN par l'employeur et le taux communiqué est valable 2 mois suivants sa réception.

Prenons un exemple simple : un taux de prélèvement à la source est communiqué par l'administration fiscale début mars suite à l'envoi de la DSN. Il sera valable pour les revenus versés jusqu'à fin avril et impactera ainsi la DSN envoyée début mai pour un paiement fin mai.

Dans tous les cas, même si le taux est valable deux mois, vous le recevrez toujours via le CRM chaque mois après l'envoi de la DSN. À vous d'appliquer le taux le plus récent que vous aurez reçu.

Étape 2 : Appliquer le taux de prélèvement à la source

La deuxième étape est la plus importante pour le contribuable : son employeur applique le taux de prélèvement à la source qui lui a été communiqué par l'administration fiscale sur son salaire net. Pour connaître précisément le montant net avant prélèvement, vous pouvez utiliser notre simulateur de conversion brut en net. Sur la fiche de paie, c'est le salaire net après impôt. Ce salaire net après impôt est ce qui est réellement versé à l'employé, par chèque ou virement bancaire.

La retenue sur le salaire net de vos employés au titre du prélèvement à la source doit être précieusement gardée en attendant la troisième étape, celle du reversement de l'impôt collecté.

Que faire si le salarié vous demande d'appliquer un taux différent ? En tant qu'employeur, vous n'avez pas à modifier ce taux, même si votre salarié en fait la demande. S'il souhaite qu'un taux différent soit appliqué, le taux neutre par exemple, il doit en faire la demande auprès de l'administration fiscale, seule entité avec laquelle il doit communiquer.

Vous être uniquement tiers collecteur de l'impôt, ce n'est pas à vous de le fixer. N'hésitez pas à renvoyer vos salariés vers l'administration fiscale en cas de question.

Étape 3 : Reverser l'impôt sur le revenu à l'administration fiscale

La déclaration et le paiement de de l'impôt sur le revenu prélevé à la source s’effectue via la déclaration sociale nominative (DSN). Tous les mois, l’employeur doit transmettre la DSN à l’administration fiscale aux échéances habituelles.

La DSN comporte notamment :

le montant net imposable à l'impôt sur le revenu ;

le taux du prélèvement à la source appliqué ;

le montant de prélèvement à la source.

Quelques jours après le versement du salaire et le prélèvement à la source, l'entreprise doit reverser les montants prélevés.

Quelles sanctions en cas de manquement par l'employeur ?

Voici ce que vous risquez en tant qu'employeur si vous ne respectez pas les étapes que nous venons de mentionner.

Deux cas de figure s'offrent à vous :

erreur dans la déclaration : amende de 5 % du montant du prélèvement à la source erroné avec un minimum de 250 €.

non déclaration ou retard : amende de 10 % du montant du prélèvement à la source concerné avec un minimum de 50 €.

Et la confidentialité dans tout ça ?

La confidentialité restera garantie.

L’administration fiscale, s’occupant de calculer le taux de prélèvement, sera la seule entité à disposer d’informations confidentielles concernant les contribuables.

L'employeur ne dispose d'aucune information, il aura simplement connaissance du taux de prélèvement qui n’est en rien un indicateur. En effet, un même taux peut recouvrir des situations différentes.

Si malgré cela, l’employé ne souhaite pas que son taux soit communiqué à son employeur ou s'il souhaite simplement que seuls ses revenus personnels soient pris en compte, s’applique alors le taux non personnalisé ou individualisé.

À ce moment-là, l'impôt sera déterminé sur la base du montant de la seule rémunération versée à l’employé et aucune autre information ne sera prise en compte (comme celles concernant la situation familiale ou les revenus fonciers par exemple).

Les contribuables peuvent réaliser cette demande à n’importe quel moment de l’année. Toutefois, dans le cas où l’application du taux non personnalisé conduit à un prélèvement moins important que le taux personnalisé du contribuable, l’employé devra alors s’acquitter du règlement de cette différence auprès de l’administration fiscale.

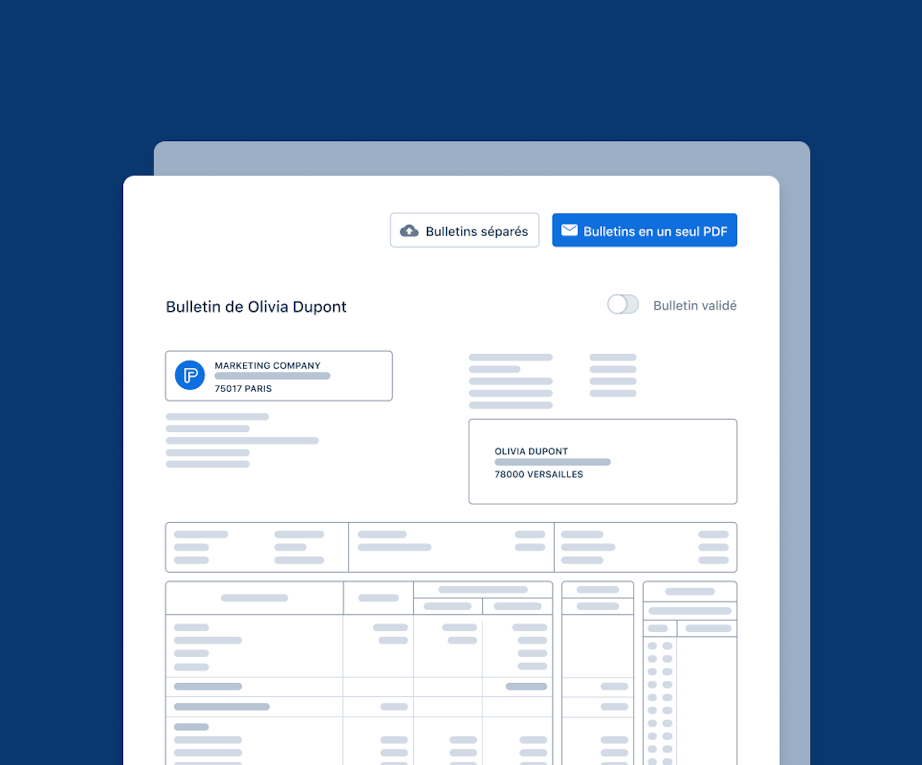

Et sur PayFit ?

Avec PayFit, même pas la peine de s'en préoccuper. Le taux de prélèvement nous est transmis via l'accusé de réception de la DSN, et sera directement intégré à la fiche de paie du salarié concerné. La ligne avec ce taux figurera sur son bulletin de paie, et le tour est joué.

En cas de problème (mais il n'y a pas de raison qu'il y en ait), notamment si vous procédez à la génération des bulletins trop tôt dans le mois, avant que les taux de la DSN soient reçus, pas de panique ! Il y aura bien une régularisation du prélèvement à la source sur le bulletin du mois suivant si le taux appliqué n'est pas le bon.