Comment fonctionne la régularisation de l'impôt sur le revenu ?

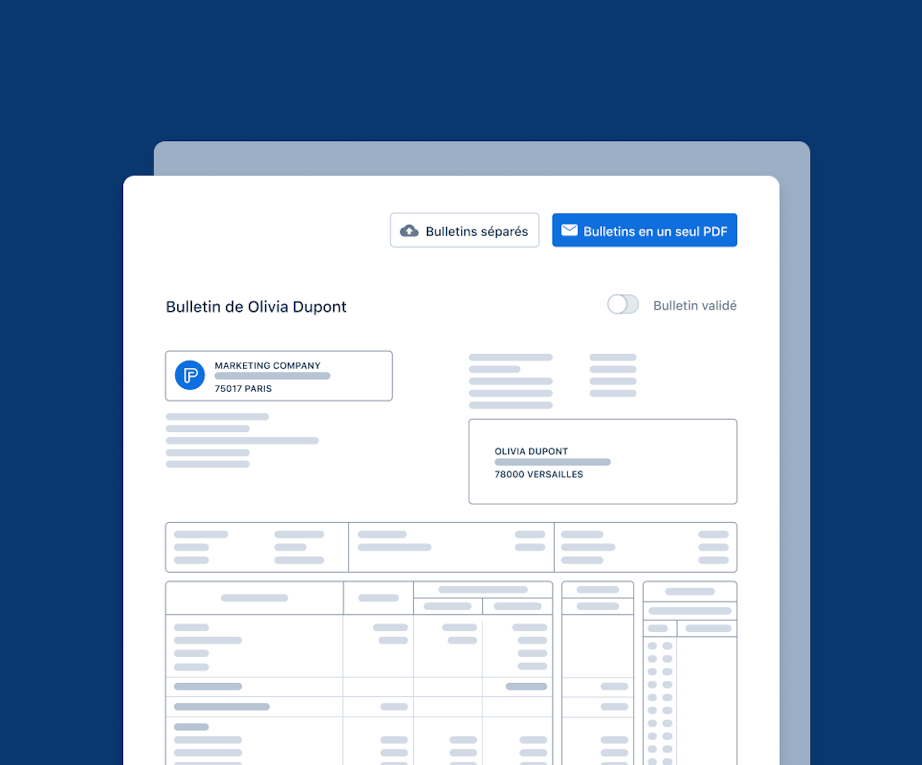

Le paiement des salaires est une étape importante, car en plus de respecter toutes les obligations relatives au bulletin de paie, l’employeur doit également procéder au prélèvement à la source.

Chaque année, les salariés sont tenus de procéder à la déclaration de leurs revenus. Cette déclaration permet à l’administration de déterminer le montant définitif de l’impôt sur le revenu. Une régularisation peut s’avérer nécessaire lorsque le montant de l’impôt sur le revenu ne correspond pas au montant total du prélèvement à la source.

Qu’est-ce que la régularisation du prélèvement à la source ? Quelles sont les démarches à effectuer ? Que faire en cas d’erreur de l’employeur sur le prélèvement à la source ? PayFit vous explique.

Qu’est-ce que la régularisation du prélèvement à la source ?

Depuis le 1er janvier 2019, l'impôt sur le revenu est prélevé directement sur les salaires après transmission par l'administration fiscale des taux de prélèvement applicable à l'employeur. Ainsi, tous les mois, avant le paiement du salaire, l’employeur déduit le montant d'impôt à prélever pour chaque salarié. Il procède ensuite au reversement du prélèvement à la source, à l'administration.

De son côté, le salarié doit obligatoirement procéder à la déclaration annuelle de ses revenus. Après la transmission de la déclaration de revenus, l'administration fiscale procède à une régularisation du paiement de l’impôt.

Cette déclaration des revenus permet à l’administration fiscale d’analyser les revenus réellement perçus par les salariés au cours d’une année, et de procéder à une régularisation l’année suivante.

Exemple : la déclaration de revenus effectuée en 2025, permettra de déterminer le montant de l'impôt dû pour les revenus perçus en 2024. Dans le cas où le montant prélevé à la source correspond au montant de l'impôt sur le revenu, aucune régularisation n’est nécessaire.

À l’inverse, lorsque le montant prélevé à la source est inférieur ou supérieur au montant de l'impôt sur le revenu, une régularisation est nécessaire.

Comment est effectuée la régularisation du prélèvement à la source ?

La régularisation est nécessaire lorsque le montant définitif de l’impôt sur le revenu est différent du montant total du prélèvement à la source. Selon les cas, la régularisation peut prendre la forme :

d’un remboursement du trop-perçu par l’administration ;

ou d’un paiement du solde de l’impôt sur le revenu par le salarié.

Prélèvement à la source et remboursement trop perçu : quelles sont les règles ?

Le remboursement est dû lorsque le montant total du prélèvement à la source est supérieur au montant définitif de l’impôt sur le revenu. Dans ce cas, le salarié peut bénéficier d’un remboursement d’une partie de l'impôt sur le revenu.

Exemple : le montant total du prélèvement à la source d'un salarié au cours de l'année 2024 est de 500 €. Or, après déclaration annuelle des revenus au mois d'avril 2025, le montant définitif de l’impôt sur le revenu du salarié est en réalité à 400 €.

Le salarié peut bénéficier d’un remboursement d’une partie de l’impôt sur le revenu. La régularisation sera effectuée par l’administration fiscale à hauteur de 100 €.

Le remboursement de l’impôt sur le revenu est effectué par l’administration fiscale. Il est indiqué sur l’avis d’imposition. En pratique, le remboursement est effectué soit :

par virement sur le compte bancaire du salarié ;

par chèque, dans le cas où, la DGFiP n’a pas accès aux données bancaires.

⚠️ Attention : seule l'administration fiscale est compétente pour procéder à ce type de régularisation. L’employeur ne peut effectuer une régularisation, que s’il est à l’origine d'une erreur dans le prélèvement à la source.

Le paiement du solde de l’impôt sur le revenu

Lorsque le montant total du prélèvement à la source est inférieur au montant définitif de l’impôt sur le revenu, le salarié est tenu de régler le reste de son impôt.

Exemple : le montant total du prélèvement à la source d'un salarié au cours de l'année 2023 est de 500 €. Or après déclaration annuelle des revenus, le montant définitif de l’impôt sur le revenu du salarié est en réalité de 600 €.

Le prélèvement à la source n’a pas permis au salarié de payer la totalité de l’impôt sur le revenu, ce dernier est tenu de régler les 120 € supplémentaires.

💡 Bon à savoir : en pratique, le salarié reçoit un solde à payer avec son avis d’imposition et le montant de l’impôt restant à payer est directement prélevé sur le compte bancaire communiqué à l’administration fiscale.

Que faire en cas d’erreur sur le prélèvement à la source ?

L’employeur doit seulement appliquer le taux de prélèvement à la source transmis par l'administration fiscale.

En pratique, le risque d’erreur de l’employeur est limité, car c’est la direction générale des Finances publiques (DGFiP) qui procède au calcul du taux de prélèvement à la source. Les taux personnalisés de prélèvement à la source communiqués par la DGFiP, ont une durée de validité de 2 mois.

Toutefois, si l’employeur applique un taux qui n’est plus valide ou un taux différent de celui transmis par la DGFiP, il doit obligatoirement procéder à une régularisation.

La régularisation du prélèvement à la source par l'employeur s’effectue par le biais de la déclaration sociale nominative (DSN). L’employeur inscrit le taux régularisé dans le bloc « Régularisation de prélèvement à la source » réservé à cet effet.

L’employeur applique le taux régularisé à la rémunération nette fiscale déclarée initialement le mois de l'erreur. Le taux régularisé correspond à la différence entre le taux qui aurait dû être appliqué au moment du versement du revenu et le taux effectivement appliqué.

⚠️ Attention : lorsque l'administration fiscale est à l’origine de l’erreur ou du problème sur le prélèvement à la source, il lui appartient de procéder à la régularisation.

💡 Bon à savoir : pour éviter les erreurs relatives au montant rémunération nette imposable n'hésitez pas à utiliser notre modèle gratuit de bulletin de paie avec prélèvement à la source !