Comment fonctionne la Déclaration Sociale Nominative (DSN) ?

Tout employeur doit s'acquitter de nombreuses cotisations auprès des organismes sociaux. Pour déterminer le montant dû par chaque entreprise, ces organismes doivent avoir accès à un certain nombre d'informations.

C'est la raison pour laquelle l'employeur doit adresser à certains organismes (France Travail, Urssaf, Centre des impôts, Caisses de Retraite des Régimes spéciaux, etc.) des informations spécifiques sur son activité. Afin de centraliser ces informations dans un fichier unique et de faciliter leur traitement, la Déclaration Sociale Nominative (DSN) a été mise en place.

En principe, pour une bonne gestion de la paie, l’employeur effectue la déclaration sociale nominative au moment de faire la fiche de paie du salarié.

Que veut dire DSN ? Comment faire une DSN ? Quelles sanctions en cas d'erreur dans la déclaration sociale nominative ? Peut-on déléguer la DSN à un logiciel de paie ? PayFit fait le point.

DSN : définition

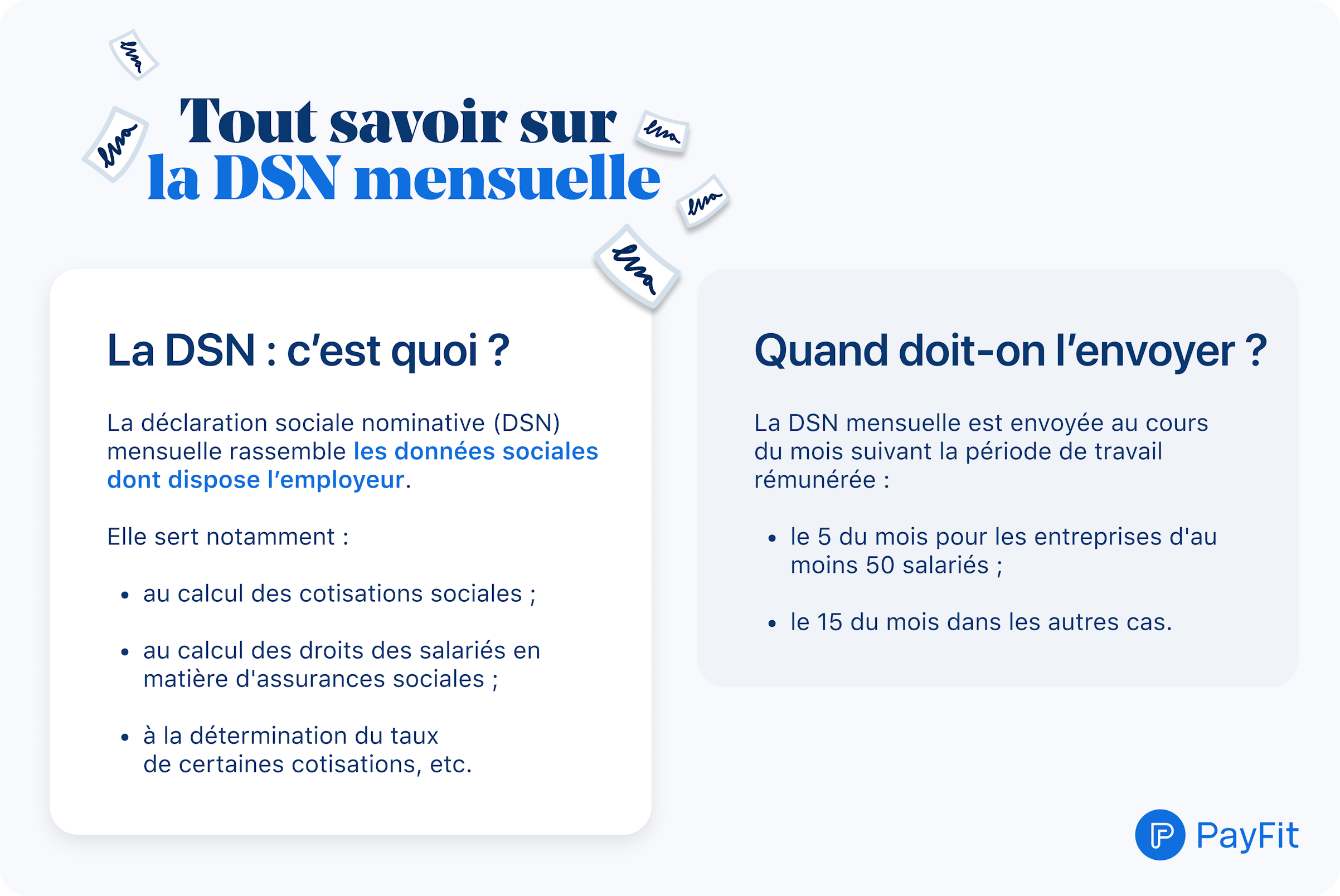

La DSN (Déclaration Sociale Nominative) est un dispositif déclaratif électronique qui permet de rassembler plusieurs données sociales relatives aux salariés. Il s'agit généralement d'un fichier mensuel qui permet de déclarer et de payer les cotisations sociales des salariés. Son objectif principal est de simplifier les formalités administratives en regroupant plusieurs déclarations en une seule.

La déclaration DSN est un dispositif obligatoire créé récemment et utilisé par toutes les entreprises du secteur privé depuis le 1er janvier 2017 et par les entreprises du secteur public depuis le 1er janvier 2022. La DSN annule et remplace 26 déclarations sociales par une seule et même déclaration.

Elle a notamment remplacé la déclaration annuelle de données sociales unifiée (DADS-U) en 2019, devenant le moyen principal de transmission des données pour la majorité des employeurs.

Mais comment fonctionne la DSN ? Produite par un logiciel de paie, la DSN inclut deux types d’informations renseignées par l’employeur :

Les données relatives à la fiche de paie du salarié, ce que l’on appelle la DSN mensuelle.

Les événements liés aux périodes d’activité du salarié, comme un arrêt de travail (arrêt maladie, accident du travail), une fin de contrat, ou un congé pour événement familial (maternité, reprise anticipée, etc.). Ces données constituent la DSN événementielle.

En cas d’arrêt de travail, les dates de début et de fin doivent impérativement être indiquées dans la déclaration.

À quoi sert la DSN ?

Conformément au Code de la Sécurité sociale, la DSN remplit plusieurs fonctions essentielles :

le recouvrement des cotisations, des contributions sociales et de certaines impositions ;

la vérification du montant de ces charges ;

le calcul des droits des salariés en matière d'assurances sociales, de formation et de prévention des effets de l'exposition aux risques professionnels ;

la détermination du taux de certaines cotisations ;

le versement de certains revenus de remplacement ;

l'accomplissement des missions des organismes et administrations.

💡 Bon à savoir : depuis le 1er janvier 2019, la DSN permet également aux employeurs d'accomplir la déclaration fiscale liée au prélèvement à la source (PAS). En pratique, les données de paie sont transmises à la DGFIP, qui communique à l'employeur les taux applicables à chaque salarié. L'entreprise retient la somme nécessaire sur le bulletin de paie de chaque salarié.

Qui est concerné par la DSN ?

Le recours à la DSN s'est progressivement généralisé. Aujourd'hui, tous les employeurs du régime général et du régime agricole (ou leurs tiers mandatés) doivent utiliser la DSN.

Toutefois, certains salariés sont exclus du dispositif. Il s'agit notamment des salariés :

déclarés via les dispositifs de simplification ;

liés à des entreprises situées en outre-mer ;

d'organismes internationaux, des ambassades ou des consulats ;

expatriés.

Par ailleurs, des procédures particulières relatives à certains régimes spéciaux (marins pêcheurs, fonctionnaires en détachement auprès d'un établissement privé) sont exclues de la DSN.

Certaines déclarations ne peuvent être transmises par le biais de la DSN, c’est le cas, par exemple, de certaines déclarations propres à France Travail, comme les avis de versement. L'Urssaf, au contraire, n'admet que ce dispositif de déclaration pour le calcul des cotisations.

💡 Bon à savoir : si votre entreprise possède plusieurs établissements, vous devez remplir une DSN pour chaque établissement disposant d'un numéro SIRET propre.

Quand déclarer la DSN ?

La DSN doit être transmise une fois par mois. Ce format régulier est appelé DSN mensuelle, ou encore DSN périodique.

En cas d’événement spécifique, tel qu’un arrêt maladie ou un accident de travail, une déclaration particulière, appelée DSN événementielle, doit être envoyée dans un délai de 5 jours suivant l’événement.

Focus sur ces 2 spécificités.

DSN mensuelle

L'employeur doit accomplir la DSN mensuelle tous les mois, et ce, même si aucune rémunération n'est versée. Cette déclaration est obligatoire tant que l’employeur n'a pas demandé la radiation de son compte auprès de l'organisme dont il relève. Il peut également cesser d'effectuer cette déclaration s'il a obtenu une autorisation dudit organisme.

La DSN mensuelle est transmise au cours du mois suivant la période de travail rémunérée. La date limite d’envoi varie en fonction de l’effectif de l’entreprise :

50 salariés ou plus : la DSN doit être transmise au plus tard le 5 du mois suivant la période de travail ;

Moins de 50 salariés : la DSN doit être envoyée au plus tard le 15 du mois suivant la période de travail.

Cette distinction permet d’adapter les délais en fonction de la taille de l’entreprise, offrant une certaine souplesse aux structures de moindre effectif.

💡 Bon à savoir : si le délai expire un jour férié ou non ouvré, il est prorogé jusqu'au jour ouvrable suivant.

DSN événementielle

En plus d’une DSN mensuelle, l’employeur peut être amené à déclarer une DSN événementielle, aussi nommée DSN signalement d’événement, lorsqu’un événement survient. Cette DSN doit être faite dans les 5 jours suivants cet événement. C’est le cas pour :

la fin du contrat de travail (quand un salarié met fin à son contrat, peu importe son motif) ;

un arrêt de travail (en cas de congé maternité, paternité, maladie, etc) ;

une reprise anticipée (quand un salarié reprend le travail avant la fin de son arrêt de travail).

Autrement, la déclaration des événements doit au plus tard être effectuée avec la DSN mensuelle du mois de l'événement. Il s'agit d'une exception qui concerne notamment :

l'arrêt de travail, lorsque aucune retenue n'a été effectuée sur le salaire du mois au cours duquel l'arrêt de travail a débuté ;

les fins de contrats de mission des salariés des entreprises de travail temporaire ;

les fins de contrats à durée déterminée des salariés des associations intermédiaires ;

les fins de contrats à durée déterminée d'usage.

💡 Bon à savoir : à la fin de son contrat, tout salarié peut vous demander l'envoi de la DSN dans les 5 jours ouvrés. Si le délai de 5 jours ouvrés prévu pour déclarer un événement expire avant le 15 du mois, un délai particulier de transmission de la DSN est prévu. Dans ce cas, elle devra être transmise dans le même délai que celui fixé pour la transmission de l'événement.

Suivant l'envoi de la DSN, un accusé de réception est délivré par l'organisme récepteur.

Que contient une DSN ?

Une DSN est réalisée pour chaque établissement, et pour chacun des salariés ou assimilés salariés. Elle contient des informations détaillées, notamment :

Le lieu d’activité et les caractéristiques du contrat de travail ;

La convention collective applicable ;

Les dates importantes, telles que :

Début et fin de contrat,

Suspension et reprise du contrat de travail intervenant au cours du mois ;

Les montants relatifs à :

Rémunérations,

Cotisations, contributions sociales et éventuelles exonérations de cotisations,

Durée de travail retenue pour la paie du mois concerné ;

Le taux de prélèvement à la source (PAS) : chaque DSN reflète le taux spécifique applicable à chaque salarié ;

Éventuellement, une régularisation pour corriger des données inexactes ou incomplètes transmises lors des mois précédents.

En complément, une DSN inclut des informations relatives à l’employeur ou à l’émetteur de la déclaration, telles que le SIREN ou le SIRET.

Comment remplir une DSN ?

La DSN est élaborée avec les données issues de la paie et complétée avec les saisies ponctuelles de l'employeur. Une fois la clôture de la paie effectuée et le fichier vérifié, vous pouvez le déposer dans l’espace dédié, intitulé "Dépôt d’un nouveau fichier". Après ce dépôt, vous recevrez un certificat de conformité ainsi que les détails de votre déclaration.

Une fois la déclaration validée, les organismes sociaux fournissent des réponses accessibles via le tableau de bord. Ces réponses prennent différentes formes :

Récépissés de conformité,

Attestations,

Récapitulatifs d’anomalies, regroupant les éventuelles erreurs ou incohérences à corriger.

Ces éléments, appelés CRM (Compte-Rendu Métier), permettent de suivre et de contrôler la conformité des données transmises.

Comment transmettre la DSN ?

La déclaration sociale nominative diffère en fonction de l'activité de l'entreprise. En prérequis, les entreprises doivent s’inscrire à la DSN sur :

le site internet de la Mutualité sociale agricole (MSA) pour les entreprises agricoles ;

le site internet net-entreprises.fr pour les entreprises rattachées au régime général de la Sécurité sociale.

Toutefois, l'employeur n'est pas obligé de remplir la DSN lui-même. Il peut, entièrement ou en partie, confier son élaboration à un expert-comptable ou recourir à un logiciel de paie. Il a aussi la possibilité de changer de prestataire de paie à tout moment.

Comment déclarer la DSN sans logiciel de paie ?

L'employeur ne peut pas utiliser n'importe quel logiciel pour effectuer une DSN. En effet, la DSN n'est compatible qu'avec certains logiciels SIRH (Système d'Information des Ressources Humaines). Ces logiciels spécifiques traduisent les données figurant sur le bulletin de paie en informations adaptées à la DSN.

Si vous ne possédez pas de logiciel de paie, mais êtes éligible à la DSN, plusieurs options s’offrent à vous :

Les services gratuits de l’Urssaf : Ces services sont réservés aux entreprises relevant du régime général de la Sécurité sociale et comptant moins de 20 salariés en France métropolitaine. Vous pouvez utiliser des logiciels de paie gratuits compatibles DSN, tels que :

TESE (Titre Emploi Service Entreprise),

TESA (Titre Emploi Service Agricole).

Les logiciels de paie en ligne : Des solutions de logiciel de paie avec la DSN comme PayFit offrent des fonctionnalités adaptées. Par exemple, PayFit génère automatiquement les données saisies par l’employeur au cours du mois, puis les transmet mensuellement aux organismes concernés.

💡 Bon à savoir : faire une DSN sans logiciel de paie peut être chronophage pour l'employeur et peut comporter des erreurs lors de la saisie des données. C’est pour cela qu’il faut prendre le temps de choisir le logiciel de paie adapté à votre entreprise.

Que risque l’employeur en cas d’erreur dans la DSN ?

Les contrôles effectués sur les DSN peuvent révéler deux types de problèmes :

Contrôle bloquant : la DSN est rejetée. Dans ce cas, il est impératif de la corriger avant la date d’exigibilité.

Contrôle non bloquant : la DSN est acceptée, même si elle contient des erreurs. Cependant, il est nécessaire de rectifier ces erreurs dans les meilleurs délais.

En plus de ces problèmes techniques, l’employeur peut être sanctionné dans les cas suivants :

aucune DSN n’est transmise ;

la DSN est transmise avec retard ;

l'employeur oublie de déclarer un salarié ;

la DSN contient des données inexactes.

💡 Bon à savoir : en cas d’erreur sur la fiche de paie, l’employeur doit rapidement modifier la fiche de paie après avoir informé le salarié de l’erreur commise.

Voici le montant de la pénalité associée à chacune de ces erreurs de DSN :

| Faute de l’employeur | Montant de la pénalité de l’employeur |

|---|---|

| Non-transmission de DSN | 19,63 € € par salarié |

| Retard de transmission de DSN | 59 € par salarié et par mois ; en cas de retard inférieur ou égal à 5 jours : le montant maximum de la pénalité est de 5 888 € par entreprise et par an |

| Oubli de déclaration d’un salarié | 59 € par salarié et par mois |

| Inexactitude dans les déclarations | déclaration de fausses numérations : 39,25 € par salarié ; fausses informations sur les salariés : 12,96 € |

Que faire en cas d’erreurs ?

L'employeur n’encourt pas automatiquement une sanction : il peut éviter la pénalité en régularisant sa déclaration. Cette régularisation doit se faire dans les 30 jours de la transmission de la DSN erronée.

Comment corriger une DSN ?

L'employeur en DSN mensuelle corrige les erreurs constatées dans la déclaration antérieure, en complétant un bloc de régularisation dans la DSN du mois suivant. Il doit, par ailleurs, verser le complément de cotisations et de contributions sociales manquantes.

Dans le cas de la DSN événementielle, il suffit d’annuler et de remplacer.

Un employeur peut régulariser une déclaration de sa propre initiative ou, depuis le 1er janvier 2020, à la demande de l'organisme de recouvrement.

💡 Bon à savoir : en matière de comptabilité, le rapprochement entre comptabilisation et DSN permet d'éviter certaines erreurs.

Certaines erreurs ou omissions de l’employeur entrent dans le champ du droit à l'erreur. Ces erreurs échappent aux majorations de retard et aux pénalités.

Dans tous les cas, l'employeur rectifie sa déclaration et verse la régularisation des cotisations au plus tard lors de la première échéance suivant celle de la déclaration erronée.

Comment faire une DSN “annule et remplace” ?

Vous devez bien évidemment avoir déjà transmis une DSN avec erreur. Rendez-vous dans Compte puis choisissez “Annule et remplace”. Sélectionnez le ou les salariés et la période concernée.

Par ailleurs, un employeur peut demander une remise gracieuse des majorations et pénalités de retard s'il remplit 3 conditions cumulatives :

il a remis la DSN et réglé la totalité de ses cotisations ;

le montant des majorations et pénalités est inférieur à 3 428 € ;

il n'a pas commis d'infraction au cours des 24 derniers mois.

⚠️ Attention : le droit à l'erreur ne joue ni en cas d’oubli de déclaration, d’omission de salariés dans la DSN, ni en cas d'inexactitudes répétées dans les montants des rémunérations déclarées.