- Tous les articles

- |Gérer sa paie

- >Prélèvement à la source

- >Calcul du taux de prélèvement à la source

Comment calculer le taux de prélèvement à la source ?

Depuis le 1er janvier 2019, l’impôt sur le revenu est directement prélevé à la source. Le prélèvement à la source par l'employeur a été mis en place pour mettre fin au décalage entre la perception des revenus et le paiement de l'impôt sur le revenu.

Pour le calcul du prélèvement à la source, l’employeur applique le taux de prélèvement communiqué par l’administration fiscale. Ce taux de prélèvement, également appelé taux du PAS, est fixé par l’administration.

Comment calculer mon taux d’imposition ? Quelles sont les règles à respecter ? À quoi sert le barème de prélèvement à la source ? PayFit vous explique.

Comment est calculé le taux de prélèvement à la source ?

Le prélèvement à la source repose sur le calcul du taux, permettant une gestion plus efficiente des impôts. Le taux de prélèvement à la source (PAS) permet de déterminer le montant qui sera prélevé par l’employeur sur les salaires.

Ce n’est ni l’employeur, ni le salarié qui calcule le taux de prélèvement à la source 2024, mais l’administration fiscale, c’est-à-dire le service des impôts.

Le taux communiqué par l’administration est un taux dit "personnalisé", car il est calculé sur la base des revenus du foyer fiscal du salarié. Ce taux est mis à jour chaque année par l’administration fiscale.

Les conjoints ou les partenaires liés par un PACS qui sont soumis à imposition commune, peuvent demander l’application d’un taux de prélèvement individualisé. Cela permet de répartir plus justement la charge de l’impôt sur le revenu au sein du couple.

Dans les deux cas, l’administration procède automatiquement au calcul du prélèvement à la source. Le taux de prélèvement à la source est un taux moyen d'imposition hors réductions et crédits d'impôt.

Le taux du PAS est obtenu en divisant le montant de l'impôt sur le revenu (avant réductions et crédits d'impôt) par le montant des revenus.

Formule de calcul du taux de prélèvement à la source utilisé par l’administration fiscale

Crédits : https://www.economie.gouv.fr/

💡 Bon à savoir : le taux est arrondi à la décimale la plus proche. La fraction de décimale égale à 0,50 est comptée pour un. Par exemple, si le résultat du calcul du taux est 3,65 %, le taux de prélèvement retenu sera de 3,70 %.

L'estimation du taux de prélèvement à la source demeure cruciale pour anticiper les obligations fiscales en 2024.

Comment calculer la retenue à la source ?

Le montant du prélèvement à la source est calculé en appliquant un taux déterminé aux revenus du salarié.

En pratique, la somme qui sera prélevée à la source chaque mois sur la fiche de paie est calculée sur la base de la rémunération nette imposable, multipliée par le taux de prélèvement applicable.

L'assiette du prélèvement à la source est constituée du montant net imposable à l'impôt sur le revenu et des avantages accordés par l’employeur.

La rémunération nette imposable correspond à :

rémunération nette = (rémunération brute - cotisations sociales) + CSG/CRDS non-déductibles.

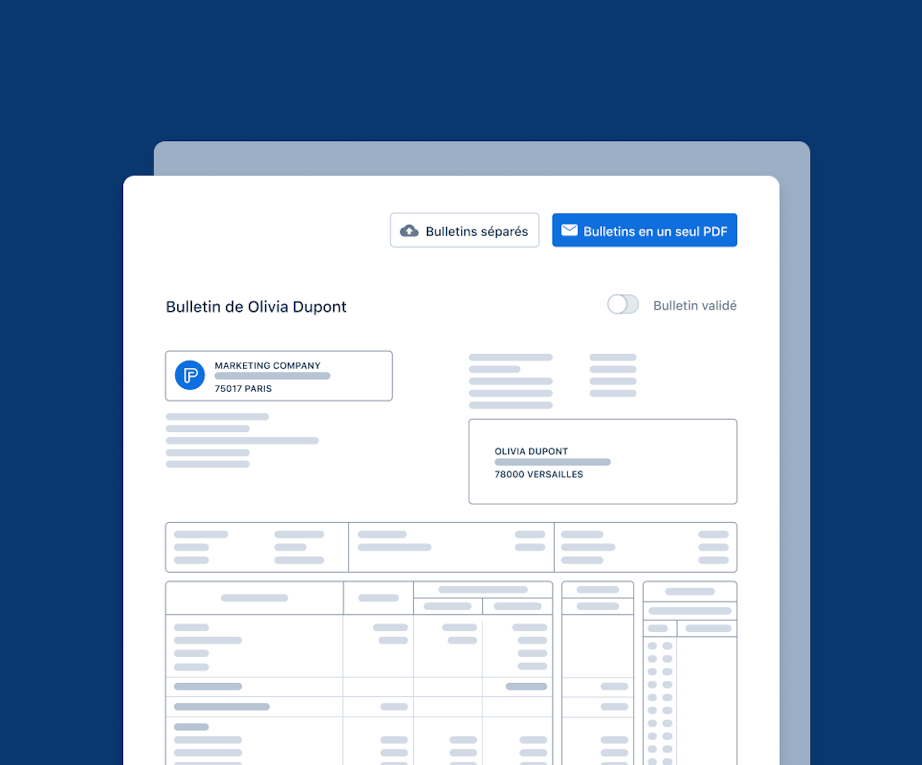

💡 Bon à savoir : la rémunération nette imposable est une mention obligatoire du bulletin de paie. Utilisez le logiciel de paie Payfit pour ne pas oublier une mention.

En effet, le bulletin de paie doit obligatoirement mentionner :

l'assiette, le taux et le montant de la retenue à la source ;

la somme qui aurait été versée au salarié en l'absence de retenue à la source.

Le montant du prélèvement est calculé comme suit :

montant prélèvement à la source = rémunération nette imposable (assiette PAS) X taux du PAS.

Exemple : pour une base mensuelle de prélèvement à 5 000 € et un taux personnalisé du PAS à 5 %, le montant du prélèvement à la source est de 250 € (5 000 x 5 % = 250).

Quand appliquer le barème de prélèvement à la source ?

En principe, un taux personnalisé du PAS est transmis à l’employeur.

En revanche, si le taux personnalisé n’est plus valide ou si l'administration n’a pas transmis de taux personnalisé, l’employeur est tenu d’appliquer un taux neutre, aussi appelé "taux non-personnalisé".

Barème des taux neutres de prélèvement à la source applicables en 2024 pour la métropole

| Revenu mensuel net | Taux |

|---|---|

| Revenu mensuel net | Taux |

| :--------------------: | :------: |

| Jusqu'à 1 591 € | 0 % |

| 1 581 € à 1 653 € | 0.5 % |

| 1 653 € à 1 759 € | 1,3 % |

| 1 759 € à 1 877 € | 2,1 % |

| 1 877 € à 2 006 € | 2,9 % |

| 2 006 € à 2 113 € | 3,5 % |

| 2 113 € à 2 253 € | 4,1 % |

| 2 253 € à 2 666 € | 5,3 % |

| 2 666 € à 3 052 € | 7,5 % |

| 3 052 € à 3 476 € | 9,9 % |

| 3 476 € à 3 913 € | 11,9 % |

| 3 913 € à 4 566 € | 13,8 % |

| 4 566 € à 5 475 € | 15,8 % |

| 5 475 € à 6 851 € | 17,9 % |

| 6 851 € à 8 557 € | 20 % |

| 8 557 € à 11 877 € | 24 % |

| 11 877 € à 16 086 € | 28 % |

| 16 086 € à 25 251 € | 33 % |

| 25 251 € à 54 088 € | 38 % |

| Supérieur à 54 088 € | 43 % |

Que doit faire le salarié après calcul du prélèvement à la source ?

Chaque année, les salariés doivent effectuer leur déclaration de revenus, même avec le prélèvement à la source en place. L'administration pré-remplit cette déclaration avec les informations de l'activité professionnelle fournies par l'employeur et le salarié doit vérifier son exactitude.

Après la soumission de la déclaration, l'administration fiscale peut procéder à une régularisation de l'impôt sur le revenu, si nécessaire. Par exemple, la déclaration faite en 2024 sert à calculer l'impôt dû sur les revenus de 2023. Si le montant retenu à la source correspond à l'impôt réel, aucune régularisation n'est requise.