- Tous les articles

- |Gérer sa paie

- >Éléments variables de paie

- >Épargne salariale

Comment fonctionne l’épargne salariale ?

L’épargne salariale est un élément de variable de la paie. Elle désigne les différents versements de primes d’intéressement ou de participation aux salariés qui ont participé à ce système d’épargne collectif.

Cet élément variable de paie permet ainsi aux salariés de bénéficier d’un capital avec des règles fiscales avantageuses.

En quoi consiste l’épargne salariale ? Comment récupérer son épargne salariale ? Quand débloquer l’épargne salariale ? PayFit vous répond.

Qu�’est-ce que l’épargne salariale ?

L’épargne salariale regroupe l’intéressement et la participation comme étant deux modes de constitution de capital pour les salariés. La prime d’intéressement est liée à la performance de l’entreprise tandis que la prime de participation représente une quote-part des bénéfices de l’entreprise.

Le salarié a le choix concernant le versement de ces primes et peut :

en bénéficier directement ;

les placer sur un plan d’épargne salariale.

💡 Bon à savoir : lorsque le salarié place ses primes sur un plan d’épargne salariale, celles-ci se retrouvent bloquées. Le salarié ne peut les débloquer qu’à certaines conditions.

Le compte épargne temps est aussi considéré comme un dispositif d�’épargne salariale, toutefois celui-ci est individuel. Il s’agit pour le salarié de cumuler sur un compte dans l’entreprise des droits et sommes acquises par ce dernier (congés payés, heures supplémentaires, etc.) et de pouvoir en bénéficier plus tard.

Intéressement

L’intéressement est un mécanisme d’épargne salariale collectif dont le bénéfice est calculé en fonction des résultats de l’entreprise. Il peut être mis en place dans toutes les entreprises par la conclusion d’un accord collectif qui fixe notamment :

les conditions de versement ;

les critères de répartition entre les salariés ;

les modalités de calcul de la prime.

💡 Bon à savoir : l’intéressement peut être mis en place par décision unilatérale de l’employeur dans les entreprises de moins de 50 salariés lorsque l'entreprise n'est pas couverte par un accord de branche agréé et qu'elle n'a pas de délégué syndical ni de comité social et économique, ou lorsque les négociations ont échoué.

La mise en place de l’intéressement par l’employeur n’est pas obligatoire, cependant lorsqu’il est introduit dans l’entreprise, ce dispositif doit bénéficier à tous les salariés. L’employeur peut uniquement exiger une condition d’ancienneté (3 mois au maximum).

L’employeur doit informer les salariés de l’existence du dispositif d’intéressement par la remise d’un livret d’épargne salariale le présentant.

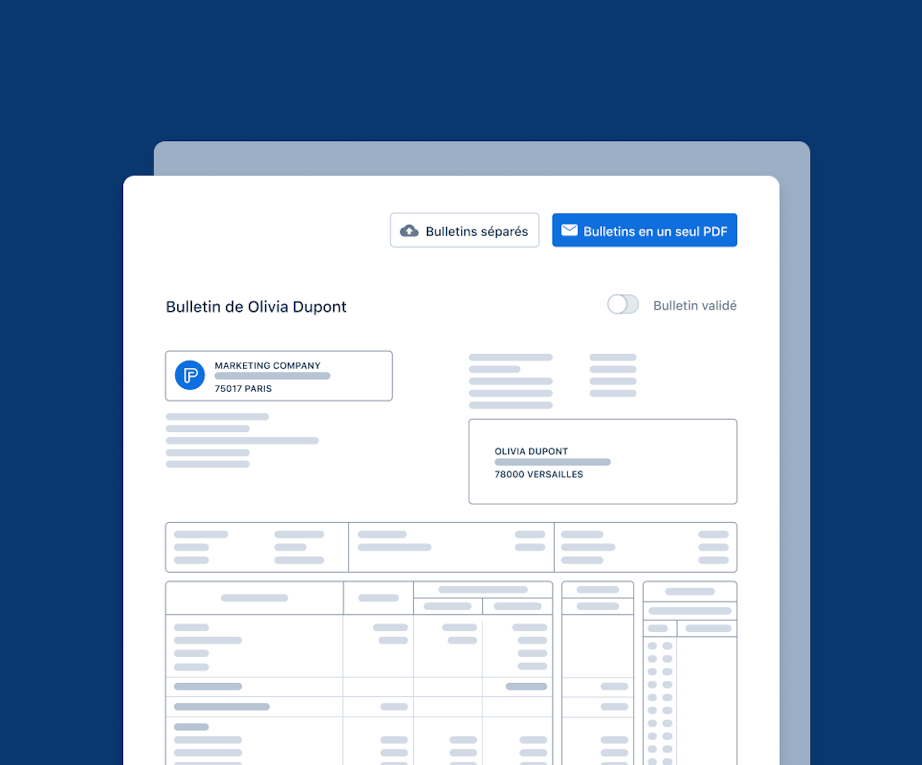

Lors du versement de chaque prime de d'intéressement, le salarié reçoit un document distinct du bulletin de paie. Lorsque le salarié quitte l’entreprise, l’employeur doit lui fournir un état récapitulatif de l'ensemble des sommes et des valeurs mobilières épargnées ou transférées.

L’intéressement bénéficie d’avantages sociaux et fiscaux, mais présente certaines limites :

le total des primes d'intéressement versées à l'ensemble des salariés bénéficiaires ne peut pas excéder 20 % du total des salaires bruts versés ;

un salarié ne peut pas percevoir plus de 34 776 € par an au titre de l’intéressement pour l'année 2024.

Participation

La participation est un dispositif d’épargne salariale également collectif mais qui fonctionne comme une redistribution des bénéfices de l’entreprise aux salariés. Contrairement à l’intéressement, la participation est obligatoire dans les entreprises de 50 salariés et plus.

💡 Bon à savoir : le calcul des effectifs de l’entreprise pour ce dispositif se fait sur une période consécutive de 5 ans. L’employeur doit donc mettre en place la participation au cours du 1er exercice comptable ouvert après la période de 5 ans d'emploi d'au moins 50 salariés sur chaque mois.

Si l’employeur ne remplit pas la condition d’effectif, il peut tout de même mettre en place la participation de manière volontaire.

La mise en place de la participation se fait par un accord collectif appelé "accord de participation". Ce dernier peut prendre la forme :

d’une convention ou d’un accord collectif de travail conclu au niveau professionnel ou au niveau de la branche ;

d’un accord entre l'employeur et les organisations syndicales représentatives ;

d’un accord au sein du comité social et économique (CSE) entre l'employeur et les représentants du personnel ;

d’un projet d'accord de l'employeur adopté par référendum à la majorité des 2/3 des salariés.

Lorsque le dispositif de participation est obligatoire et qu’aucun accord n'est conclu dans l'année qui suit la clôture de l'exercice comptable bénéficiaire, il est mis en place à l'initiative de l'inspection du travail.

Si en revanche, la participation n’est pas obligatoire mais qu’il y a échec des négociations, l'employeur peut mettre en place le dispositif de participation par une décision unilatérale dans le respect des dispositions légales.

L’accord ou la décision unilatérale doit obligatoirement comporter les conditions de bénéfice de la participation, notamment :

les modalités de calcul de la prime ;

la durée d’indisponibilité des droits et les cas de déblocage ;

les conditions pour bénéficier des sommes immédiatement ;

les conditions et délais d’affectation des sommes ;

la nature et le mode de gestion des droits.

Qu’elle soit obligatoire ou non, la participation doit bénéficier à tous les salariés le souhaitant. L’employeur doit ainsi afficher l’accord de participation dans les locaux de l’entreprise (sauf autre mode prévu par l’accord). Chaque salarié doit également se voir remettre individuellement un livret expliquant le dispositif d’épargne salariale.

Le montant de la prime de participation en 2023 ne peut pas dépasser 32 994 € par salarié. Les sommes qui ne sont pas versées immédiatement aux salariés sont alors bloquées pendant 5 ans, ou 8 ans en cas d’absence d’accord de participation. Le salarié ne peut les débloquer que dans certains cas spécifiques.

Quels sont les différents plans d’épargne salariale ?

Les sommes dues au titre de l’intéressement et de la participation peuvent être directement perçues par le salarié ou être affectées à un plan d’épargne salariale.

Le plan d’épargne entreprise

Le plan d’épargne entreprise (PEE) est un dispositif d’épargne salariale collectif qui permet au salarié d’acquérir des valeurs mobilières. Sa mise en place par accord collectif est facultative en principe, mais obligatoire lorsqu’il existe un accord de participation au sein de l’entreprise.

Le salarié peut ainsi alimenter son PEE avec différentes sommes provenant :

de l’intéressement ;

de la participation ;

du transfert d’autres plans d’épargne salariale ;

des droits inscrits au compte épargne temps ;

de versements volontaires.

💡 Bon à savoir : les versements volontaires sont plafonnés par année pour le salarié à 25 % de sa rémunération annuelle brute.

L’employeur peut ajouter de l’argent aux sommes affectées par le salarié sur le PEE : on parle dans ce cas d’abondement. Ces versements ne peuvent pas dépasser 3 fois le montant des sommes versées par le salarié, et sont, sauf cas particulier, plafonnés à 3 519,36 €.

Le plan d’épargne pour la retraite collectif

Le salarié peut également décider d'affecter les sommes issues de l’intéressement et la participation à un plan d’épargne pour la retraite collectif (Perco). Ce dispositif d’épargne salariale collectif ne peut plus être mis en place dans les entreprises depuis le 1er octobre 2020, mais les salariés qui en ont un peuvent continuer d’affecter des sommes dessus.

Le plan d’épargne retraite

Le salarié peut affecter les sommes provenant de l’intéressement ou la participation sur un plan d’épargne retraite (PER). Il existe 3 différents types de plans d'épargne retraite :

le PER individuel : peut être ouvert par toute personne, quelle que soit sa situation professionnelle, et permet au salarié d’obtenir un capital ou une rente à partir de l’âge de la retraite ;

le PER d’entreprise collectif : permet aussi au salarié de bénéficier d’une rente ou d’un capital à l’âge de la retraite. Lorsqu’il est mis en place, tous les salariés doivent en bénéficier et une adhésion automatique des salariés à ce dispositif peut même être prévue ;

le PER d’entreprise obligatoire : mis en place par l’employeur de manière obligatoire, il peut être réservé à une certaine catégorie de salariés seulement. Ainsi, seuls ces salariés en bénéficient et doivent notamment effectuer des versements obligatoires.

Comment débloquer l’épargne salariale placée sur un plan d’épargne salariale ?

Le déblocage de l’épargne salariale répond à des conditions particulières. En effet, lorsque le salarié fait le choix de ne pas percevoir directement les sommes issues de l’intéressement et la participation, ces dernières sont bloquées.

Sommes issues du plan d'épargne entreprise

Toute somme affectée sur le PEE est bloquée pendant au moins 5 ans. Toutefois, le déblocage exceptionnel de l’épargne salariale peut être demandé dans certaines situations, notamment en cas :

de décès (demande par les ayants-droit) ;

d’invalidité ;

de surendettement.

Le déblocage anticipé des sommes peut également être demandé dans les 6 mois suivant l’un de ces évènements :

mariage, PACS ;

naissance ou adoption d'un 3e enfant ;

divorce, séparation, dissolution d'un PACS, avec la garde d'au moins un enfant ;

victime de violence conjugale ;

acquisition, construction, agrandissement, remise en état de la résidence principale ;

création ou reprise d'entreprise.

Sommes issues du plan d’épargne pour la retraite collectif

Les sommes affectées au Perco sont bloquées jusqu’au départ à la retraite du salarié. Ce dernier perçoit une rente ou un capital. Cependant, le versement anticipé sans délai peut être demandé lorsque survient :

le décès du salarié (demande par les ayants-droit) ;

l’invalidité du salarié ;

le surendettement du salarié ;

l’acquisition de la résidence principale ;

la remise en état de la résidence principale suite à une catastrophe naturelle ;

l’expiration des droits du salarié à l'assurance chômage.

⚠️ Attention : pour la remise en état de la résidence principale suite à une catastrophe naturelle, la demande doit être faite dans les 6 mois à compter de la survenance de l'événement.

Sommes issues du plan d’épargne retraite

Lorsque le salarié atteint l’âge de la retraite, il peut demander le déblocage de son PER individuel ou son PER d’entreprise collectif sous forme de rente, de capital, ou partiellement des deux.

Pour le déblocage du PER d’entreprise obligatoire, les sommes issues des versements obligatoires sont liquidées en rente, tandis que les autres sommes peuvent être liquidées en rente, en capital, ou pour partie des deux.

Les sommes peuvent toutefois être débloquées de manière anticipée en cas :

d’invalidité ;

de décès du conjoint ou partenaire du salarié ;

d’expiration des droits aux allocations chômage ;

de surendettement ;

de cessation d'activité non salariée à la suite d'un jugement de liquidation judiciaire ;

d’acquisition d’une résidence principale (sauf pour les droits issus de versements obligatoires).