Tu networking tiene premio: 500€ por cada empresa que nos presentes.

¿La residencia fiscal, qué es?

La residencia fiscal de una persona es un concepto clave en materia tributaria que determina en qué país está sujeta a pagar impuestos sobre sus ingresos mundiales. Esta residencia se establece según una serie de criterios que varían según la legislación de cada país, pero generalmente incluyen el tiempo de permanencia en el país, los lazos familiares y económicos, y el lugar principal de residencia.

Es importante para los individuos entender su situación de residencia fiscal, ya que puede tener implicaciones significativas en sus obligaciones fiscales. En el artículo de hoy, te explicamos todo lo necesario sobre la residencia fiscal.

¿Qué es la residencia fiscal en España?

La residencia fiscal es el lugar geográfico en el cual una persona tiene el deber de cumplir con ciertas obligaciones de carácter fiscal, tales como el pago de impuestos o la declaración anual de las rentas y patrimonio que posee. Generalmente, la residencia fiscal del ciudadano radica en el país donde reside de forma habitual, pero hay ciertos criterios que la delimitan.

Por ende, la residencia fiscal se trata de un término que nos permite conocer en qué lugar tenemos que pagar nuestros impuestos y cuánto tendremos que pagar por ello. Básicamente, la residencia fiscal determina cuál es el país donde haremos frente a nuestras obligaciones fiscales.

¿Cómo se puede obtener la residencia fiscal española?

En términos generales, para que un empleado extranjero pueda considerar como residente fiscal en España, la ley nos lo deja claro y nos dice que dicho trabajador deberá de cumplir con la residencia ininterrumpida en el país durante un periodo de, al menos, 183 días, dentro del año fiscal.

Para una mejor absorción, podemos poner de ejemplo lo siguiente:

Aksel, un empleado danés ha sido contratado para prestar servicios en una filial de Barcelona. Por lo tanto, Aksel ha tenido que mudarse a España y para cumplir con sus obligaciones laborales tendrá que residir, como mínimo, 183 días de forma ininterrumpida en España de enero a diciembre para que pueda ser considerado residente fiscal en España.

¿Cómo se puede acreditar la residencia fiscal?

La residencia fiscal se acredita mediante un certificado expedido por la Autoridad Fiscal competente del país que se trate, y su vigencia es de un año. Este certificado es muy importante, ya que clarifica qué porcentaje de retención de IRPF corresponde a cada empleado No Residente. En términos generales, el porcentaje de retención para no residentes es el siguiente:

Residentes de la UE, Islandia, Noruega y Liechtenstein: 19%

Resto de extranjeros extracomunitarios: 24%

En el caso de que el interesado disponga de certificado digital, podrá solicitar el certificado respecto la declaración de su residencia fiscal en España desde la Sede Electrónica de la web de la Agencia Tributaria española.

Guía sobre contratos de trabajo

¿Cuáles son los requisitos para que una persona física tenga su residencia habitual en España?

La Agencia Tributaria establece como criterios para considerar que una persona física tiene su residencia habitual en España la concurrencia de cualquiera de las siguientes circunstancias:

Que permanezca en España más de 183 días durante el año natural. Por ello y para determinar el período de permanencia computan las ausencias esporádicas, salvo que en ellas acredite la residencia fiscal en otro país.

Que radique en España el núcleo principal o la base de sus actividades o intereses económicos, de forma directa o indirecta.

Asimismo, se presume que un contribuyente tiene su residencia habitual en España cuando residan habitualmente en el país el cónyuge y los hijos menores a su cargo, de acuerdo con los criterios anteriores.

Además, una persona física será residente o no residente durante todo el año natural ya que el cambio de residencia no supone la interrupción del período impositivo. También tienen consideración de residentes fiscales españoles los contribuyentes de IRPF así como sus cónyuges e hijos menores a su cargo en los siguientes supuestos:

Miembros de misiones diplomáticas españolas.

Miembros de oficinas consulares españolas.

Titulares de cargo o empleo del Estado español, miembros de delegaciones y representaciones permanentes acreditadas ante organismos internaciones, que formen parte de delegaciones o misiones en el extranjero.

Funcionarios en activo que ejerzan cargos oficiales en el extranjero.

Cuando las personas relacionadas anteriormente no sean funcionarios públicos en activo, y tuvieran su residencia habitual en el extranjero antes de la adquisición de cualquier de las anteriores circunstancias, no serán de aplicación dichos supuestos y, por tanto, no se considerarán residentes fiscales en España.

¿En qué consiste anticipar los efectos del cambio de residencia?

Pues bien, existe la posibilidad de comunicar el desplazamiento al territorio español, así como la fecha de comienzo de la prestación de trabajo en el país, para adelantar los efectos del cambio de residencia fiscal. Este trámite se lleva a cabo mediante la presentación del Modelo 147 y debe realizarse a instancia del propio trabajador (únicamente puede presentarlo el trabajador por cuenta ajena que va a desplazarse).

El objeto del trámite es anticipar los efectos del cambio de residencia en la aplicación del sistema de retenciones de IRPF. Esta comunicación tiene como finalidad obtener un documento acreditativo expedido por la Administración Tributaria para ser entregado al pagador de los rendimientos del trabajo (la empresa).

Siguiendo la misma línea del ejemplo anterior: Aksel llegó a España en el mes de agosto de 2023, y ese mismo empezó a trabajar en una empresa en Barcelona . Durante el año 2023 será considerado como No Residente y sus rentas del trabajo tributarán en el modelo 216, ya que no se cumplirá el requisito de residencia de más de 183 días ininterrumpidos en el año natural (debido a que, del mes de agosto de 2023 al último día del mismo año solamente transcurrirán 153 días naturales). Dicho empleado, mediante la presentación del Modelo 147, puede solicita a la AEAT ser considerado como residente fiscal en España desde enero de 2024 y no esperar a que transcurran los 183 días de nuevo en 2024.

¿Qué ocurre con los trabajadores con residencia fiscal española desplazados al extranjero?

En el supuesto de trabajadores desplazados que vayan a cumplir un periodo de más de 183 días fuera de España, pueden de forma voluntaria, presentar el Modelo 247 para comunicar a la Administración su consideración de No Residentes.

El Modelo 247, por tanto, es el formulario por el que se comunica a la Administración, a efectos de retenciones, que el trabajador va a adquirir la condición de no residente. La Administración expedirá un certificado de reconocimiento del desplazamiento y la empresa no tendrá que declarar las retenciones practicadas en el Modelo Tributario 111.

Por ende, resulta importante diferenciar el Modelo 247 del 7P. El modelo 7p de la Ley de Impuestos sobre la Renta de las Personas Físicas detalla qué retribuciones se han recibido por trabajos realizados fuera del territorio español y que quedan exentas de tributación si se cumplen determinados requisitos. La finalidad de la exención del 7p es la de favorecer la competitividad de las empresas españolas, así como su internacionalización, pudiendo éstas ofrecer incentivos fiscales a sus trabajadores desplazados. A diferencia del Modelo 247, la aplicación del 7p no implica el cambio de residencia fiscal del empleado ya que no se cumple el requisito de residir más de 183 días fuera del territorio español.

¿En qué consiste la tributación de las rentas del trabajo de residentes y no residentes?

En este caso, entra en juego la conocida "Ley Beckham". Dicha ley se trata de un régimen fiscal especial que permite a los extranjeros que se trasladen a trabajar a España pagar una cuota fija de IRPF de un 24% independientemente de los ingresos que obtengan en nuestro país. Es una medida cuya finalidad es la de atraer talento y personal cualificado y en la que se ven especialmente beneficiadas aquellas personas con rentas superiores a 60.000 euros anuales.

Por lo tanto, se podrán acoger a la Ley Beckham cualquier extranjero que se traslade a España por mas de 183 días y que no haya sido durante los 10 años anteriores residente fiscal en territorio español, siempre que el motivo de su desplazamiento sea la firma de un contrato de trabajo con un empleador en España, salvo que el interesado sea administrador de una sociedad en el país.

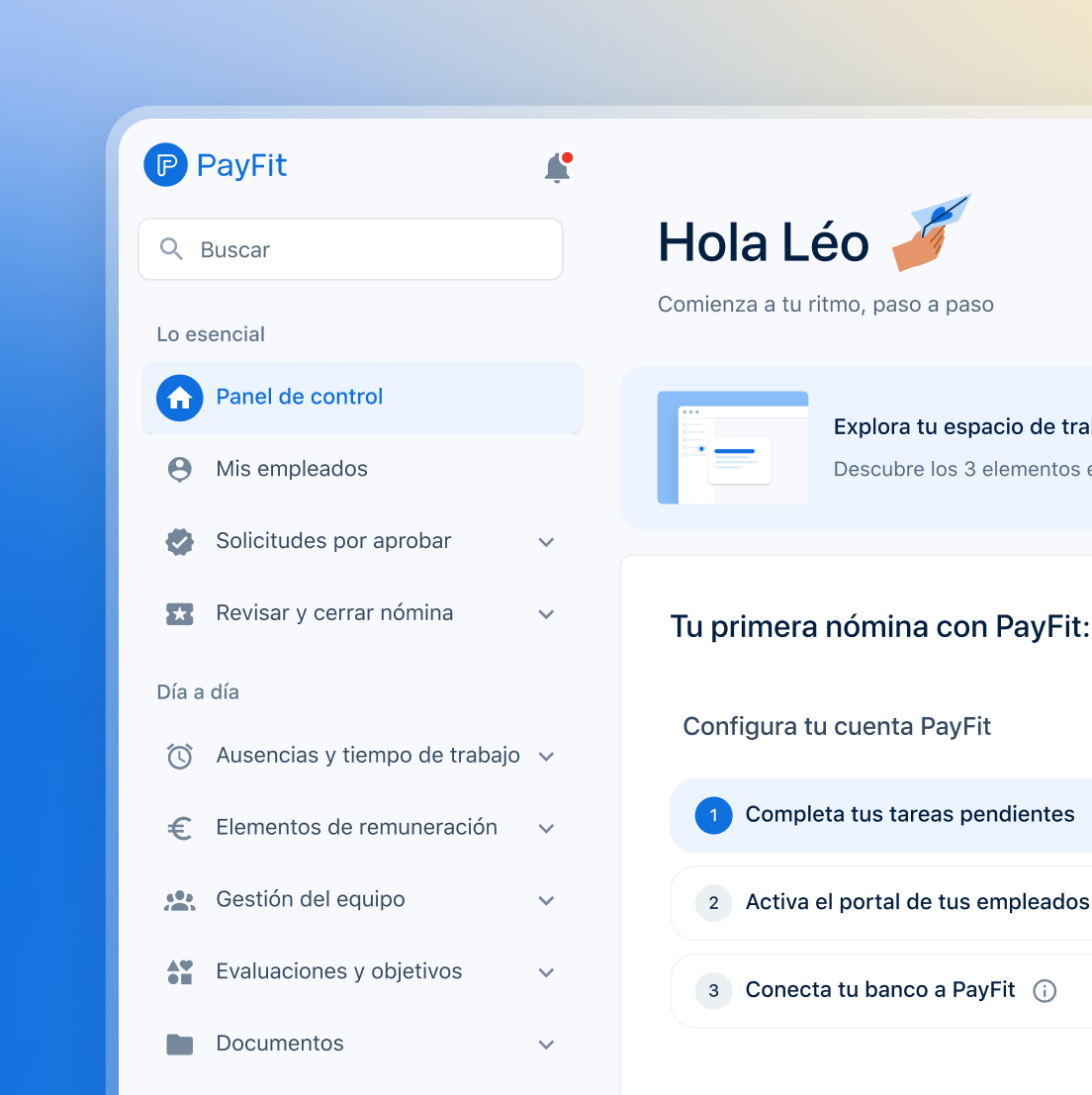

Con PayFit, gestionar tu residencia fiscal se vuelve más sencillo. Nuestro software utiliza los criterios establecidos por la Agencia Tributaria para calcular automáticamente tus obligaciones fiscales, evitándote la tarea de hacer los cálculos manualmente. ¡Además con unos clics en nuestra plataforma, podrás dejarnos constancia si alguno de tus empleados se está acogiendo a la Ley Beckham!

1) Genera las nóminas de todos tus empleados

Gestiona y automatiza las nóminas y los trámites con la Seguridad Social

Introduce, modifica y actualiza los datos en cualquier momento antes del cierre de nóminas y envía las nóminas automáticamente a cada empleado por email

Genera el fichero SEPA de forma automática

2) Gestiona los trámites administrativos

Visión mensual de los gastos que asume tu empresa como impuestos, tasas, recaudaciones, etc.

Acceso y visibilidad de todos los documentos en un único espacio: informes personalizados, nóminas, contratos, certificados de baja laboral, etc.

Firma electrónica de documentos: nóminas, contratos, anexos, etc.

3) Te evita preocupaciones legales

Plataforma configurada según el Convenio Colectivo de tu empresa y actualizada a las novedades legales

Asignación de un asesor laboral que te acompaña durante toda tu estancia en PayFit

Gran cantidad de recursos y contenido al que puedes recurrir en cualquier momento

💻 ¿Quieres información más detallada? Consulta nuestras funcionalidades o solicita una demostración gratuita para conocer en profundidad los servicios de PayFit para tu empresa.

Automatizamos la creación y gestión de las nóminas de tus empleados

Otros artículos según tus gustos

El impuesto sobre las personas físicas se trata de un impuesto anual obligatorio, que se debe regularizar todos los años.

DNI original, certificado de retenciones, certificado de imputación de rentas... son algunos de los documentos necesarios para hacer la declaración de la renta

Para calcular el IRPF en una nómina debemos tener en cuenta varios factores, como por ejemplo la comunidad autónoma, el salario base o los hijos a cargo.

El impuesto sobre la renta de las personas físicas (IRPF) es uno de los tributos protagonistas en toda nómina.

Las retenciones de Hacienda para el IRPF de 2026 dependen en gran medida de la comunidad autónoma donde nos encontremos. ¡Descubre los tramos para este 2026!

La autoliquidación es un proceso que te posibilita tanto declarar como calcular por tu cuenta los impuestos que estás obligado a abonar al ente fiscal.