¿Qué hacer tras una ronda de financiación?

Una de los momentos más importantes para una start-up son las rondas de financiación. En ellas se decide el financiamiento y la viabilidad económica de la empresa. Y del éxito o fracaso de la ronda puede depender el futuro de la empresa en cuestión. Es por eso que nunca hay que tomarse a la ligera una ronda de financiación. No es un proceso que se pueda cerrar de la noche a la mañana. Requiere de tiempo, paciencia y esfuerzo.

¿Qué es una ronda de financiación? ¿Por qué es importante presupuestar bien tras una ronda de financiación? En el artículo de hoy, te explicamos el porqué es importante saber como presupuestar correctamente una ronda de financiación.

¿Qué es una ronda de financiación?

Empecemos por partes. Las rondas de financiación no son algo nuevo. Siempre han existido y han servido a emprendedores para lanzar su negocio. Por ejemplo, ¿Sabías que uno de cada cinco nuevos emprendedores acude a su familia para buscar financiación para su negocio?

En otras palabras, una ronda de financiación es un proceso en el cual una empresa busca fondos privados para empezar, expandir, internacionalizar o aumentar su negocio. Sin embargo, la imagen de hoy en día que tenemos de una ronda de financiación es la de un grupo de gente sentada en una mesa redonda mientras el emprendedor en cuestión expone una idea e intenta convencer a los inversores de la viabilidad de su negocio.

¿Por qué es importante presupuestar bien tras una ronda de financiación?

Ahora que ya sabes lo que es una ronda de financiación te preguntarás. ¿Qué pasa cuando esta se cierra? Obviamente, todos lo celebran. Pero el trabajo no termina ahí. Es el momento de presupuestar y saber a qué se destinará cada parte de la ronda de financiación.

¿Qué consejos para presupuestar correctamente tras una ronda de financiación existen?

Presupuestar correctamente tras una ronda de financiación es crucial para el éxito y la sostenibilidad empresarial. Aquí te dejamos algunos consejos clave para asegurar una gestión eficiente del capital recibido:

Establece objetivos claros: Antes de crear el presupuesto, define claramente los objetivos que deseas alcanzar con el financiamiento. Esto te ayudará a asignar los recursos de manera más eficaz.

Detalla los gastos: Categoriza y detalla todos los gastos previstos. Esto incluye costos operativos, salarios, marketing, desarrollo de productos, etc. Ser específico te permitirá tener un control más riguroso sobre dónde se destina cada euro.

Prioriza las inversiones: Identifica las áreas que necesitan inversión urgente y aquellas que pueden generar el mayor retorno. Invertir en áreas clave como desarrollo de productos, tecnología o marketing puede impulsar el crecimiento a largo plazo.

Crea un Fondo de Reserva: Designa una parte del financiamiento para crear un fondo de emergencia. Esto te proporcionará un colchón financiero en caso de imprevistos o fluctuaciones en el mercado.

Implementa controles de gasto: Establece límites de gasto y aprueba procedimientos de revisión para asegurar que todos los gastos se realicen de acuerdo con el presupuesto establecido.

Revisa y ajusta regularmente: El presupuesto debe ser un documento vivo. Revisarlo regularmente te permitirá ajustarlo en función de la realidad operativa y financiera de la empresa, adaptándolo a cambios en el entorno de mercado o en la estrategia de negocio.

Mantén informados a los inversores: Mantén una comunicación transparente y regular con tus inversores sobre el uso de los fondos y el progreso hacia los objetivos financieros y operativos. Esto ayuda a construir confianza y puede facilitar futuras rondas de financiación.

Por ello, siguiendo estos consejos, podrás maximizar el impacto del capital recibido y poner a tu empresa en una posición favorable para el crecimiento y el éxito a largo plazo.

¿Qué pasos se pueden seguir para presupuestar tras una ronda de financiación?

Tras completar una exitosa ronda de financiación, es crucial que las startups y pymes implementen un proceso de presupuestación meticuloso para asegurar una administración efectiva del capital adquirido. El desarrollo de un presupuesto detallado y bien estructurado no solo optimiza el uso de los recursos, sino que también establece una base sólida para el crecimiento sostenible y la estabilidad financiera de la empresa.

A continuación, exploraremos los pasos esenciales que se deben seguir para crear un presupuesto que refleje las metas y necesidades de tu negocio post-financiación:

Ten unos objetivos claros y medibles: Uno de los mayores errores tras una ronda de financiación es no tener claros cuales son los objetivos de la empresa. ¿Queremos expandir nuestro negocio internacionalmente? ¿Aumentar la plantilla en España? ¿Abrir nuevas áreas de negocio? El primer paso para tener éxito en ese ámbito es tener claros cuáles serán los objetivos tras esa ronda de financiación.

Piensa a futuro: ¿Durante cuánto tiempo piensas utilizar los recursos de esta ronda de financiación? No te confíes y planea sobre seguro y con antelación. Es decir, cualquier contratiempo puede resultar fatal para los intereses de tu empresa.

Transparencia y honestidad: Una vez sepas cómo repartir los fondos de la ronda de financiación compártelo con tu equipo y explica detalladamente dónde y por qué se van a invertir los fondos. Una empresa transparente con sus empleados es una empresa que se preocupa por su bienestar y tiene en cuenta las inquietudes de estos.

💡 ¿Sabías qué?

En 2022, PayFit, líder en soluciones de gestión de nóminas y RRHH para pymes, cerró una impresionante ronda de financiación Serie E de 254 millones de euros, alcanzando una valoración de 1.820 millones de euros convirtiéndose así, en una empresa unicornio.

En conclusión, presupuestar adecuadamente tras una ronda de financiación es fundamental para cualquier empresa que aspire a un crecimiento estructurado y sostenible. Un presupuesto bien planificado no solo asegura una gestión eficiente del capital adquirido, sino que también establece una guía clara para la asignación de recursos, maximizando cada inversión hecha en el negocio. Asimismo, ayuda a construir confianza entre los inversores y stakeholders, demostrando un compromiso serio hacia la responsabilidad fiscal y la viabilidad a largo plazo de la empresa.

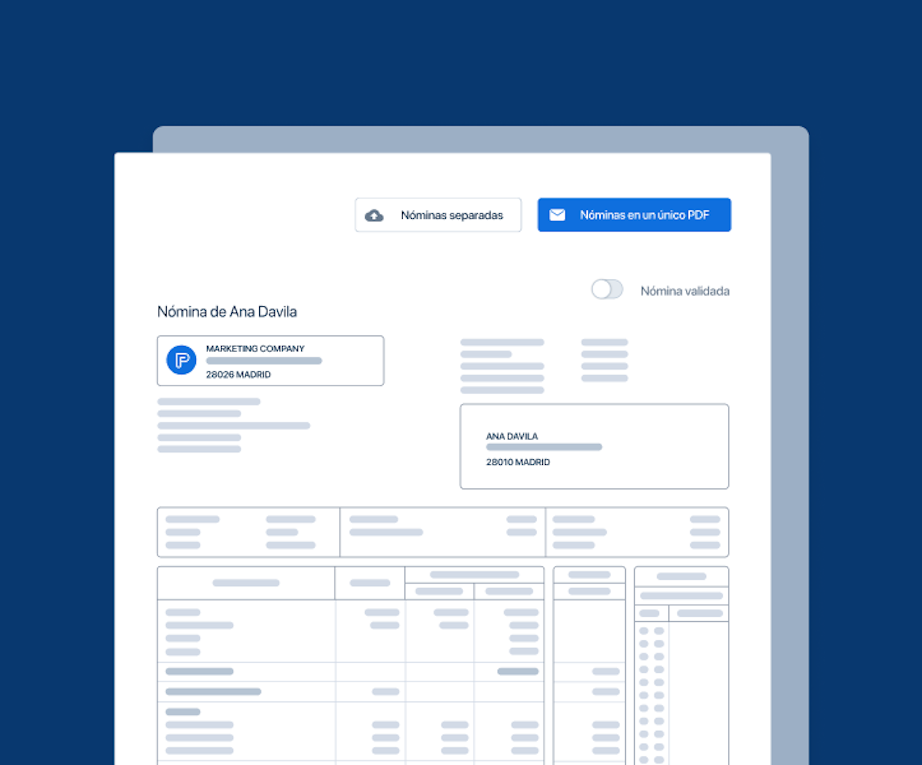

PayFit puede ser un aliado esencial para las pequeñas y medianas empresas, especialmente después de una ronda de financiación, ofreciendo soluciones integradas que facilitan la gestión eficiente de la nómina y los recursos humanos.

💻 ¿Quieres conocer más sobre nuestras funcionalidades? Solicita una demostración gratuita con uno de nuestros expertos laborales y…¡Descubre el porqué más de 18.000 empresas forman ya parte de PayFit!